Invertir en commodities o materias primas es siempre una alternativa interesante para tener una cartera más rentable y diversificada.

Actualmente las commodities son uno de los activos más infravalorados del mercado. Si a eso le añadimos que son ideales para protegernos de la inflación, estamos ante un ciclo económico donde las materias primas se pueden comprar a un precio mínimo en relación a la Bolsa y que las tendencias macroeconómicas indican que su precio seguirá subiendo, todo parece indicar que es una de las mejores inversiones posibles actualmente.

En este artículo te cuento qué son las commodities, sus tipos y características. Además te doy 4 razones de peso para incluir materias primas en tu cartera de inversión. Para ayudarte a hacerlo posible te recomiendo 4 fondos de inversión y una empresa a tener en cuenta.

Vamos al grano. Nunca mejor dicho.

Qué son las commodities

La definición de las commodities o materias primas es la siguiente:

Bienes extraídos de la naturaleza con un bajo nivel de diferenciación y de naturaleza fungible. Son bienes producidos en masa y estandarizados según su cantidad y calidad. Poseen el mismo precio de mercado independientemente del comprador. Poseen un valor o utilidad.

El primer mercado de commodities nació en Chicago en el siglo XVII en lo que se conoce Chicago Board of Trade. Allí empezaron a comerciarse productos agricolas básicas a través de contratos de futuros y opciones.

Tipos de commodities

Según el origen de la materia prima se conocen dos tipos de commodities. Commodities duras o commodities blandas. Veamos cada una con ejemplos.

- Hard commodities.

Rrecursos naturales que necesitan ser minados o extraídos.

- Energía: petróleo, fuel oil, gas natural gasolina…

- Metales preciosos: oro, plata, paladio, platino…

- Metales industriales: aluminio, cobre, níquel, zinc, plomo…

- Soft commodities.

Bienes que requieren de un cultivo. Su comercio dio origen a los contratos de futuros que conocemos hoy. Son más volátiles que los hard commodities debido a su alto grado de incertidumbre (condiciones metereológicas, patógenos y otros riesgo asociados a la agricultura).

- Productos agrícolas: soja, trigo, maíz, café, azúcar, ganado, cacao, madera, arroz, etc…

Según el tipo de negociación diferenciamos dos tipos de commodity:

- Spot o al contado. Se realizan transacciones con entrega inmediata.

- Derivados. A través de contratos de futuros y opciones basados en un activo subyacente.

Características de las commodities

Todas las materias primas que se comercian en los mercados tienen una serie de características comunes. Son las siguientes:

- Factores externos. Tienen una fuerte dependencia de acontecimientos que los productores no pueden controlar. E.g.: conflictos y tensiones geopolíticas, sequías, inundaciones, agentes infecciosos…

- Alta volatilidad. Sus precios fluctúan fuertemente en el corto plazo por las razones expuestas en el anterior punto. Históricamente las materias primas fluctúan en rangos superiores la 30% anual, algo poco común si lo comparamos con otros mercados como el de la renta variable o renta fija. Esto implica que muchas veces se obtenga una rentabilidad superior. Mayor riesgo, mayor rentabilidad.

- Fácilmente intercambiables y comerciables. Al ser bienes básicos con un alto grado de homogeneización siempre tienen una demanda mínima casi garantizada.

Por qué invertir en materias primas

Estas son las principales razones de por qué incluir un porcentaje de commodities en nuestra cartera de inversión. Como resumen previo son interesantes para todos los inversores al ser una salvaguarda frente a la inflación, estar en un ciclo económico favorable y estar poco correlacionadas con otros activos.

Protección frente a la inflación

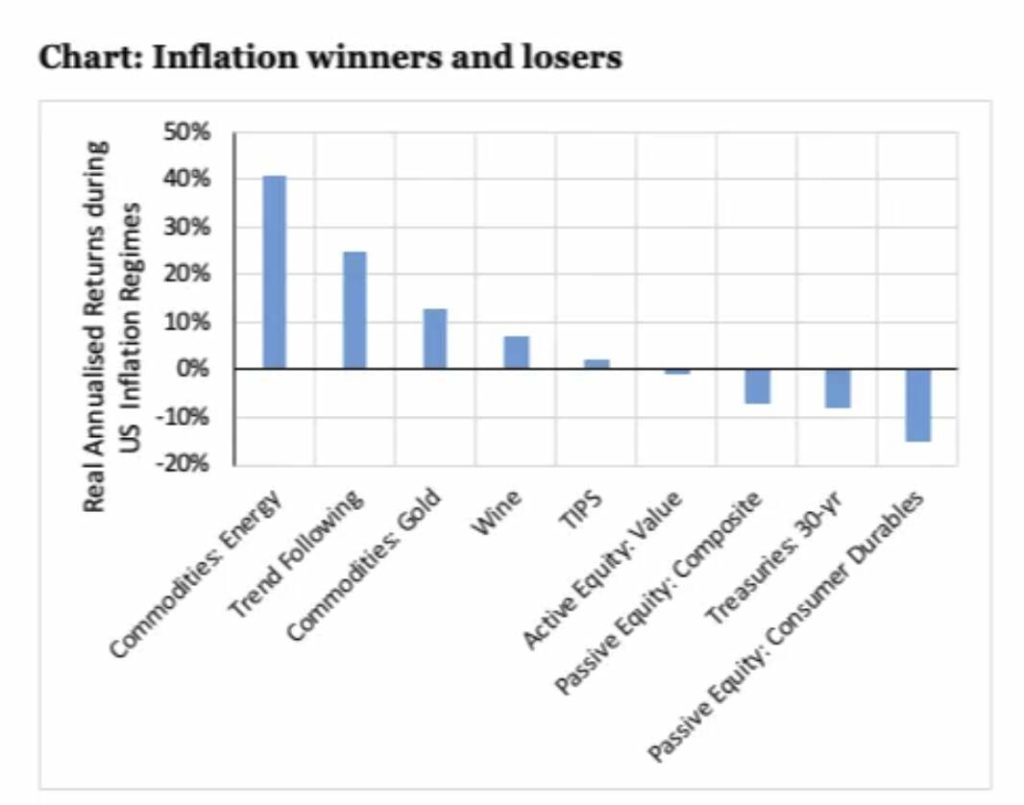

Las commodities son los activos que mejor suelen absorber las subidas de precios generalizadas de la economía. De hecho, muchas veces la inflación aparece primero en commodities (como en energía, minerales o productos agrícolas) para posteriormente trasladarse al resto de la economía por un efecto dominó.

Con las altas políticas expansivas actuales de los bancos centrales y un excesivo endeudamiento de los balances existe un riesgo considerable de que se produzcan repuntes en la inflación en el futuro. Las commodities son uno de los mejores activos contra la inflación. Nos proporcionará una protección mayor que invertir únicamente en la clásica cartera Renta Variable/Renta Fija.

Si no lo ves todavía claro te recomiendo que le eches un vistazo al paper No money, no inflation de Mervyng King, ex gobernador del Banco de Inglaterra. En sus páginas demuestra empíricamente cómo conforme aumenta el dinero en circulación, aumenta la inflación. En períodos extensos existe una correlación casi perfecta.

El 37% de todos los dólares actuales (M2 Money Stock) han sido creados en los últimos 18 meses. Esa tendencia también sucede con el resto de divisas como el euro, donde su oferta monetaria está creciendo vertiginosamente. Puedes verlo visualmente en la web de FRED.

Este entorno macroecónomico nos invita a invertir en commodities.

Ciclo económico favorable para las materias primas

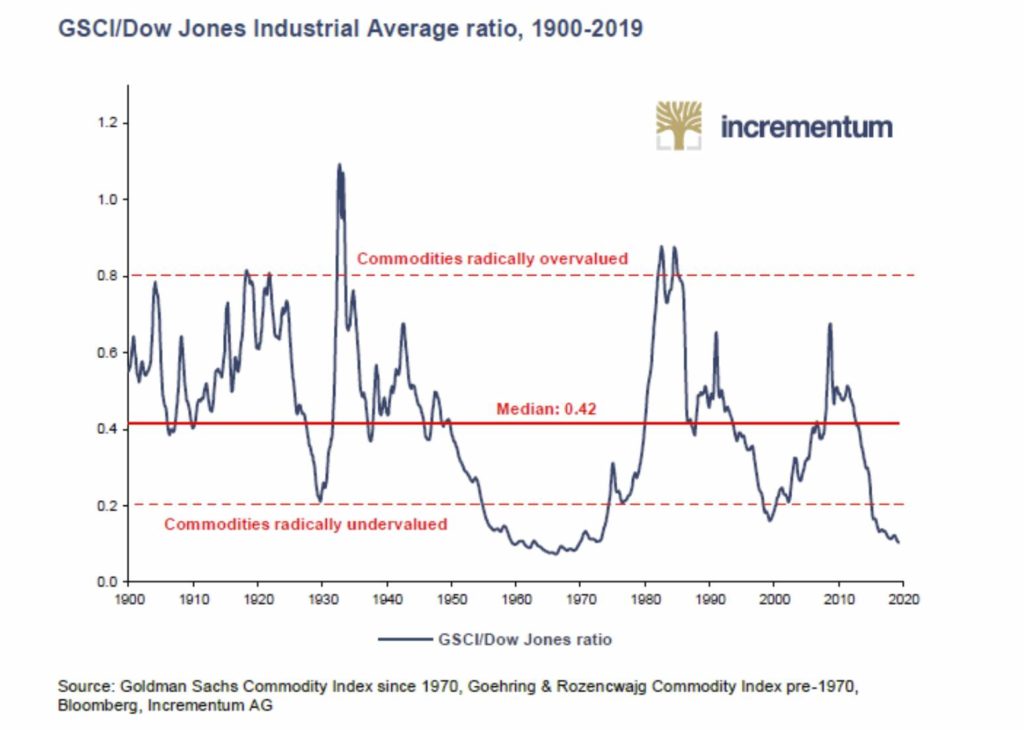

Otro indicador muy interesante para considerar a las materias primas como inversión es el ciclo de las commodities en proporción a la Renta Variable. Vemos que en proporción a éstas, las commodities están fuertemente infravaloradas.

El gráfico compara el S&P GSCI Index (antes conocido como Goldman Sachs Commodity Index) con el Dow Jones Industrial Average, uno de los índices bursátiles más representativos de la Renta Variable estadounidense y por extensión del mundo. Es decir; tenemos una comparación directa entre precios de commodities y precios de acciones a grosso modo.

El gráfico sacado del paper In Gold We Trust Report nos muestra cómo las commoidities en función de la Bolsa no estaban tan depreciadas relativamente desde 1970. En 1929 también cayó ese ratio a magnitudes similares a las actuales.

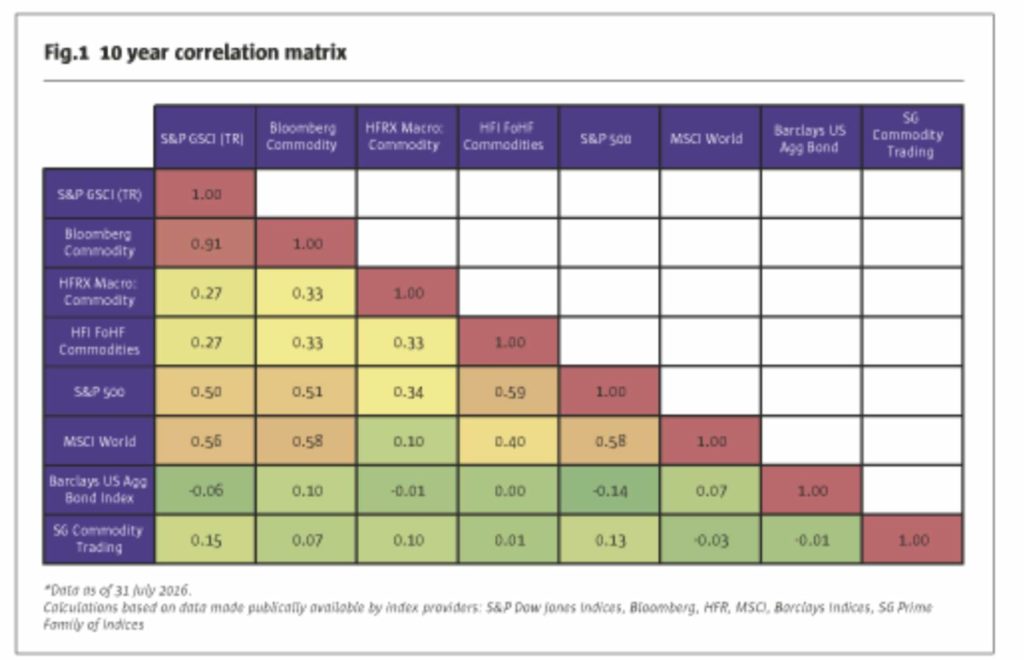

Mayor diversificación

Como dice Carlos Santiso, gestor del fondo Icaria Capital, la diversificación es la única free lunch que nos ofrece el mercado. Podemos reducir el riesgo total, sin ello renunciar a una buena rentabilidad. Por esa razón, añadir commoidities a nuestra cartera nos permitirá diversificar más ampliamente nuestra cartera. Veamos la matriz de correlaciones:

Recordamos que una correlación perfecta es 1.0 y una descorrelación perfecta es 0.0. También puede darse el caso que un activo se aprecia mientras otro se deprecie (correlación negativa). Si un activo baja un 100%, pero no existe ninguna correlación con los otros activos de nuestra tendremos una cartera con mayor protección. Para entenderlo con un ejemplo virtual.

En el caso del S&P GSCI (uno de los principales índices de las commodities) existe una correlación del 0.50 con el S&P 500 y un 0.56% con el MSCI World. Además existe una correlación negativa cercana a cero con los bonos agregados de EEUU.

En pocas palabras: las commodities te otorgarán una mayor diversificación y protección.

Alto potencial de rentabilidad

Debido a diversas tendencias mundiales creo que invertir en commodities puede ser algo muy rentable a largo plazo.

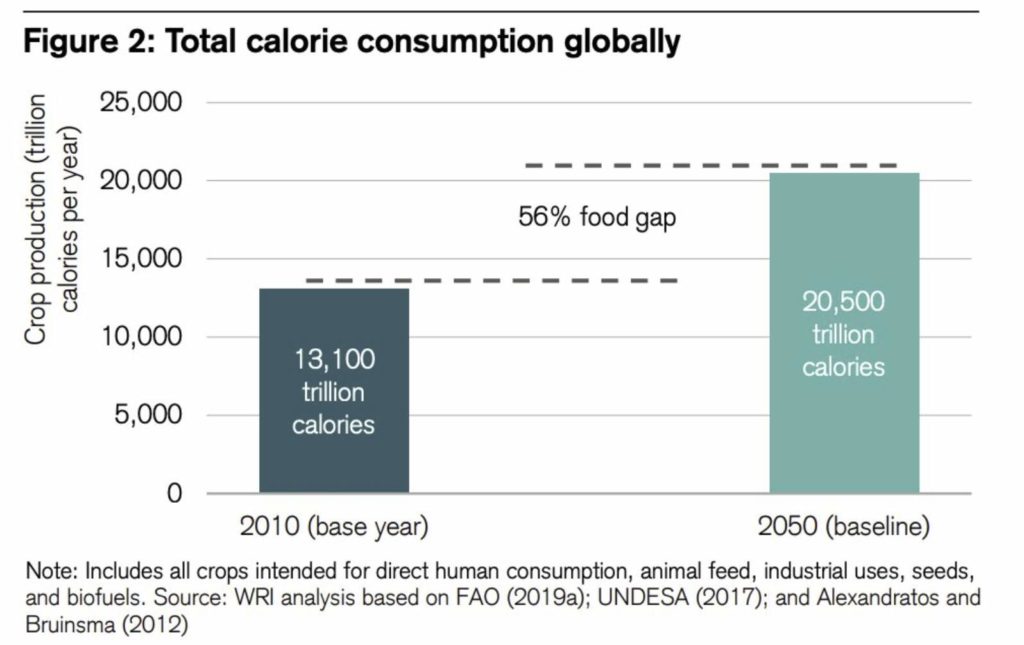

La primera es el aumento de la población. Se espera que la población sea en 2050 cerca a los 10.000 millones de personas. Según cálculos del World Resources Institute (WRI) para abastecer a esta cantidad de gente sería necesaria aumentar la producción agrícola en un 56%.

Escasez del agua. Debido al cambio climático muchas tierras están dejando de ser fértiles para el cultivo debido a que no tienen acceso a agua válida para el regadío. Eso hace que la inversión en terrenos agrícolas sea cada vez más rentable.

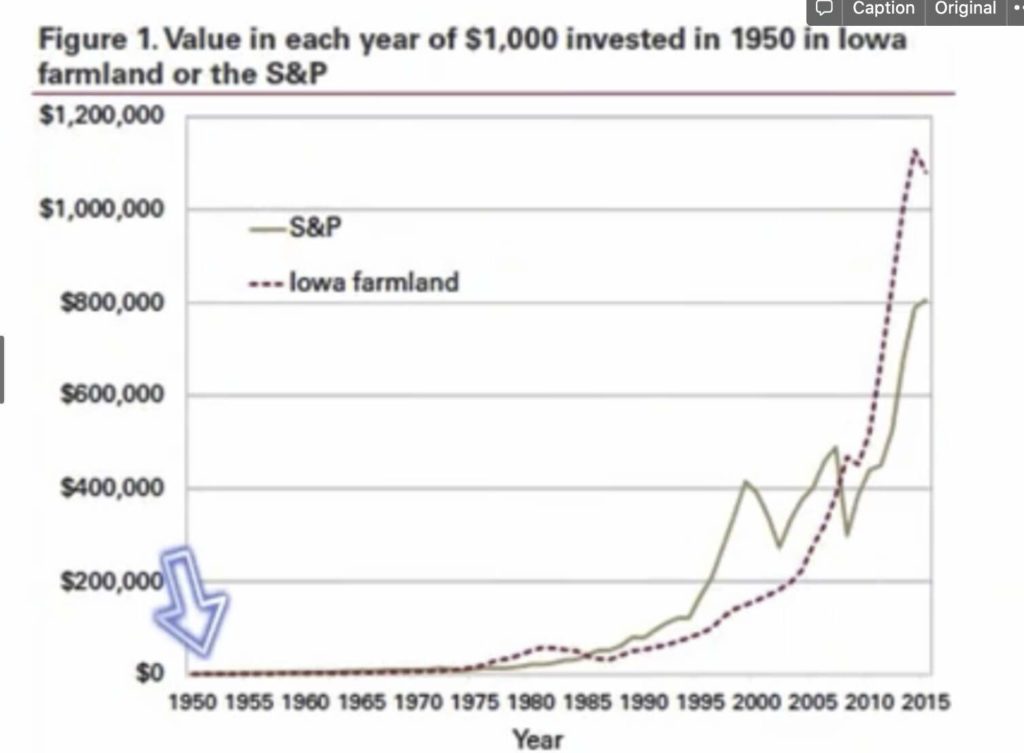

Rentabilidad histórica. El gráfico siguiente compara la rentabilidad de invertir en terrenos agrícolas en Iowa vs S&P. Como vemos el primero supera en retornos sobre la inversión al primero. De hecho, muchos inversores de reconocido prestigio (como Bill Gates o Warren Buffett) están recomendando este tipo de inversión.

Todas ellas nos dan indicio a pensar de que las commodities seguirán subiendo en el futuro

5 formas para invertir en commodities en España

Amundi S.F. Commodities A EUR ND

Se trata de un fondo de inversión que invierte en derivados de materias primas. Al menos 2/3 partes están expuestos a la rentabilidad del índice de materias primas Bloomberg Commodity Index, el cual engloba las principales mercados de futuros de commodities divididos en 6 categorías (energía, granos, metales industriales, metales preciosos, soft commodities y ganado).

Es un fondo que nos proporcionará una fuerte exposición global a las principales commodities sin la necesidad de comprarlas directamente.

Más información | Mormingstar | ISIN: LU0271695388 | Gastos corrientes: 1.12% | Disponible en: MyInvestor

Panda Agriculture & Water Fund

Se trata del primer fondo agrícola creado en el mercado español, capitaneado por el gestor de fondos Marc Garrigasait y gestionado por Gesiuris Asset Management.

Combina inversión en agricultura a través de empresas productoras, procesadoras y comercializadoras así como proveedores de maquinaria, equipos y fertilizantes con compañías de agua.

Toma la referencia del comportamiento de los índices S&P Global Agribusiness Index y el S&P Global Water Index.

Más información | Mormingstar | ISIN: ES0114633003 | Gastos corrientes: 1.98% | Disponible en: MyInvestor

DWS Invest Gold and Precious Metals Equities

Fondo de inversión especializado en la inversión de oro y en metales preciosos de DWS, una de las principales gestoras de activos del mundo.

El benchmark del fondo es el índice S&P – Gold & Precious Metals Mining Index.

Su composición está formada por las empresas más importantes dedicas al sector de los metales preciosos, por lo que nos podremos beneficiar directamente de las subidas de este tipo de hard commodity.

Más información | Mormingstar | ISIN: LU0273159177 | Gastos corrientes: 1.61% | Disponible en: MyInvestor

Salmón Mundi Capital

Otra opción que me llama la atención es el fondo de inversión gestionado por Guillermo Nieto y Marta Escribano.

Entre las empresas que conforman su cartera encontramos mineras líderes (Barrick, Newmont, Agnico, Polyus, Newcrest), empresas de agricultura (Nutrien), empresas rusas de materias primas (Gazprom, Sberbank, Lukoil, Norilsk), entre otras.

Un fondo gestionado por profesionales cuya filosofía de inversión es el value investing y la teoría monetaria austriaca y que nos permitirá estar invertidos en las principales empresas de commodities del mundo.

Más información: Salmon Mundi Capital.

Gladstone Limited ($LAND)

Otra inversión muy interesante para invertir en agricultura es Gladstone Limited (NASDAQ: LAND). Se trata de un REIT (sociedad de inversión dueña de activos inmobiliarios).

Básicamente es una empresa que se dedica a comprar, vender y arrendar terrenos destinados a la producción agrícola.

Lo hace de distintas formas: ofreciendo tierras cultivables a agricultores a través de contratos de leaseback a largo plazo, compra y arrendamiento de terrenos a agricultores con condiciones ventajosas y compra a terratenientes de terrenos.

A través de esta empresa tendremos una fuerte defensa frente a la inflación y una catalizadora del crecimiento de las commodities.

Esto es todo por mi parte.

Si conoces alguna empresa interesante de commodities estaría más que agradecido si me dejases un comentario compartiéndola. Recordad que esto no es una recomendación de inversión. Simplemente son mis reflexiones personales, las cuales pueden estar equivocadas. Aquí aprendemos todos.

Espero que el post te haya resultado útil. ¡Nos vemos pronto! Long commodities!

Gracias por la información. Muy útil para inversores.

Fantástico artículo. Enhorabuena y gracias.

Gracias superinteresante que %de inversion pasarias de RV a commodities? Por diversificar y obtener proteccion sobre inflacion?

Hola Joan.

La asset allocation es algo personal y dependerá de tu perfil de riesgo y características personales. No hay un % universal para todos. Incluso mucha RV puede ser RV de empresas de commodities.

Yo le echo esa pregunta a gestoras profesionales y me comentan entre un 5% y un 10% ,no más que eso.

Un saludo

Gracias por la información! Fue muy útil!

Muy buen articulo, las materias primas son un mercado interesante, su diversidad en activos lo hace atractivo para quienes buscamos diferentes opciones aparte de las divisas y las acciones, quisiera compartirles https://www.investby.com/es/articulos-materias-primas/que-son-los-commodities esto como para que tengan mas materias de información.

Repasando un poquito el articulo que en su día lo leí con mimo. Ha envejecido fenomenalmente eeeeh, Y

Yo cogí el Amundi y he ido reduciendo la posición. Mi idea es tener de manera permanente entre el 5 al 10% de la cartera. Aunque empresas con PER bajo pueden tener un comportamiento similar, no dejan de ser RV y perdemos parte de esa descorrelación tan importante según el tramo del ciclo económico en el que estemos.

Congrats¡

Un placer leer tu comentario, Jorge. Yo también compré Amundi Commodities en su día y la verdad es que estoy bastante contento. De hecho, es el fondo que mejor se ha comportado en mi portfolio en el último año. Que ya es mucho decir viendo el panorama…

¡Espero volver a verte por aquí!

Muy buen articulo Jordi, he aprendido cosas que no sabia.

Un fondo que te recomiendo es el guiness global energy, yo lo llevo en cartera desde hace 3 años y muy contento.

me ayuda muchísimo a rebalancear mi cartera.

Un saludo y gracias por aportar este valor