A lo largo de la historia han surgido multitud de inversores que han intentado batir al mercado con una perspectiva y filosofía de inversión únicas. Todos han perseguido incrementar sus retornos de capital mediante su interpretación personal de los mercados. Warren Buffett, Peter Lynch, George Soros, Charlie Mugner, Benjamin Graham, John Templeton o Joel Greenblatt son algunos de los que más resuenan en la prensa económica.

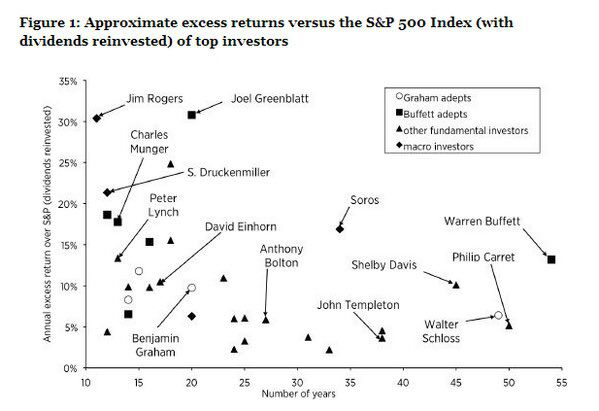

Para ver cómo se ha comportado sus portfolios a lo largo del tiempo y ponerlos en contexto es importante tener dos cosas en cuenta:

- Que las rentabilidades que han conseguido superen al mercado. Puede ser que un inversor haya conseguido lucrarse debido a que simplemente un índice bursátil haya subido. Por ejemplo si inviertes directamente al IBEX 35 mediante un ETF y durante los últimos 10 años tiene una rentabilidad acumulada X, has conseguido aumentar tu capital. Aunque tiene algún mérito, ya que has sabido prever positivamente la tendencia alcista y has hecho surf financiero con ella no es lo mismo que obtener más que el mercado. Por esta razón es importante ver el retorno de la inversión extra respecto a un índice de referencia. (en el caso del gráfico el S&P 500)

- Evolución continuada en el tiempo. Para analizar el éxito de los inversores a lo largo de la historia necesitamos que las rentabilidades se repitan. Cuanto más se concentra la rentabilidad de un inversor en un corto período de plazo más se puede deber a un golpe de suerte o una jugada maestra como el caso de George Soros con el Banco de Inglaterra. Nosotros como inversores particulares, con cero poder para manipular a la libra esterlina, deberíamos fijarnos en las estrategias de inversión de inversores a lo largo de un espacio temporal lo más ancho posible e intentar imitarlo.

Warren Buffett, a tus pies

Lo de Warren Buffett es de locos y no tiene ningún precedente. Poniendo en contexto a los inversores más famosos del último siglo, Warren Buffett ha sido el que más rentabilidad ha obtenido en un mayor espacio temporal. En concreto ha conseguido una rentabilidad media anual sustrayéndole dividendos reinvertidos del 13% durante 55 años.

Esto es simplemente una locura. Una barbaridad que explica su enorme fortuna. Imagina que inviertes durante 55 años un capital de 1000 euros obteniendo un retorno medio del 13% anual. Con cálculo de los intereses compuestos tenemos que esos 1000 euros después de ese espacio temporal se hubiesen convertido en 830 000 euros. Aunque es un cálculo muy simple y llano que no tiene en cuenta pagos de impuestos, nos ayuda a entender por qué Einstein decía que la capitalización compuesta es una de las fuerzas más poderosas del mundo.

Warren Buffett es el mejor inversor de la historia de la humanidad, sin ningún tipo de discusión.

Otros inversores estrella. El podium de la inversión

Peter Lynch

La fama de Peter Lynch proviene de su experiencia gestionando el fondo Fidelity Magellan Fund. Bajo su control pasó de tener 2o millones de assets under management a más de 14 000 millones de dólares. Un imán de capital que durante sus 13 años al mando del fondo de inversión consiguió batir al S&P 500 en 11 puntos porcentuales, con un retorno anual cercano al 30%.

Además es autor del bestseller Un paso por delante de Wall Street. Un libro que explica su metodología de inversión.

George Soros

Más conocido como el hombre que tumbó al Banco de Inglaterra, Soros hizo la mayor parte de su fortuna apostando a la baja 10 000 millones en contra del banco inglés, dándole unos beneficios de 1 000 millones de dólares en tan sólo una noche. Con un estilo de inversión basado en las tendencias macroeconómicas ha obtenido muy buenas rentabilidades. Anualizadamente superiores al 15% y mantenidas durante 35 años.

Su estilo de inversión es una especie de especulación inteligente con pocos movimientos pero muy acertados. No tiene una estrategia claramente definida como el credo de Warren Buffett.

John Templeton

Templeton creó los fondos de inversión modernos que conocemos hoy en día y lo hizo de una forma muy curiosa. Compró acciones de las 40 compañías que por aquel momento cotizaban por debajo de 1 dólar en el NYSE con una inversión total de $ 10 400. En los próximos cuatro años la mayoría de estas empresas se fueron a la bancarrota, pero John Templeton consiguió vender lo quedaba de su inversión por 40 000 dólares. John Templeton descubrió el poder de la diversificación para ganar más con sus inversiones.

Benjamin Graham

Benjamin Graham es conocido debido a que fue el mentor y el maestro de Warren Buffett, y esto son palabras mayores. A través de un estilo de inversión conocido como la inversión de valor o value investing consiguió también grandes retornos sobre sus inversiones. A Graham se le conoce como el padre de esta escuela de inversión que consiste en analizar empresas para determinar si estás sobrevaloradas o infravaloradas en el mercado. Básicamente persigue obtener rentabilidades en el lago plazo asumiendo la menor cantidad de riesgo posible cazando gangas en la valoración.

Su legado continúa con su libro El Inversor Inteligente, la Biblia de la inversión para muchos.

Fuente: The College Investor