(Guía actualizada en mayo de 2024)

¿Quieres empezar a invertir en fondos indexados?

Sólo tienes que leer esta guía para principiantes donde te explico cómo crear tu cartera indexada paso a paso.

Te proporciono también algunos consejos de inversión y las mejores formas de comprar fondos indexados (manualmente o través de robo advisors).

Descubrirás que puedes tener una cartera mundialmente diversificada, con una rentabilidad envidiable, y pagando comisiones muy bajas. Sin trampa ni cartón.

Bienvenido a la gestión pasiva. Estás a un post de convertirte en un inversor indexado.

Qué son los índices bursátiles

«No busque una aguja en un pajar, compre el pajar.» -John Bogle

Un índice de Bolsa engloba a las mayores empresas de un país, sector o economía. Es como una cesta con las mejores compañías seleccionadas según un criterio determinado y cuyo precio de cotización es la media ponderada de los activos que hay dentro.

Los índices bursátiles te deberían interesar por dos razones:

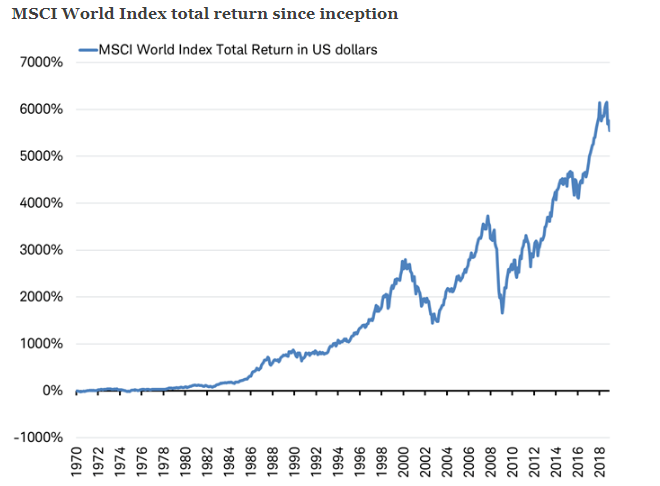

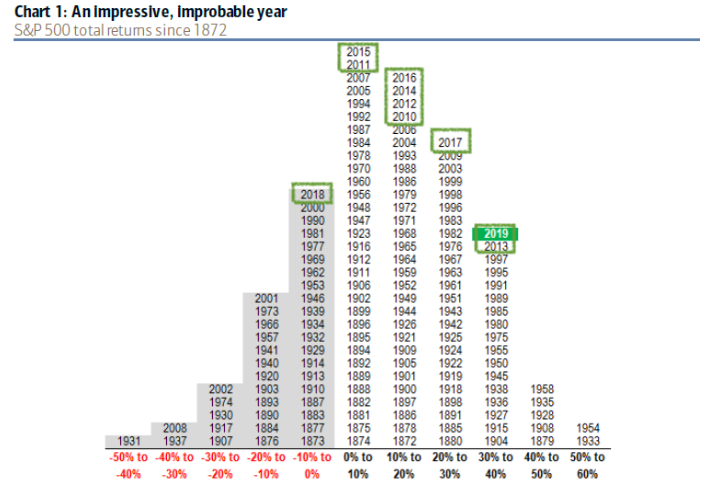

- Son un termómetro fiable de la economía. Ya que miden el progreso económico y el desarrollo tecnológico de la humanidad. Los números no mienten.

- Son una de las mejores formas de inversión. A través de los fondos indexados (activos que replican el comportamiento de los índices bursátiles) podrás tener una cartera mundialmente diversificada con las mayores empresas a costes muy bajos.

Estos son los mayores índices bursátiles del mundo:

- América del Norte: S&P 500, Nasdaq 100 y Dow Jones (Estados Unidos) y Toronto Stock Exchange (Canadá).

- Europa: Eurostoxx 50, Dax 30 (Alemania), IBEX 35 (España), FTSE 100 (Reino Unido), CAC 40 (Francia), FTSE MIB (Italia).

- Asia. Nikkei 225 (Japón), Hang Seng Index (Hong Kong), SSE Composite Index (China), BSE Sensex (India), KOSPI (Corea del Sur).

- Sudámerica. Bovespa (Brasil), Merval (Argentina).

- Índices Mundiales. MSCI World Index y el MSCI Emerging Markets.

¿Por qué invertir en fondos indexados?

“La gente subestima la importancia de unas pocas buenas ideas simples. La lección es que unas pocas buenas ideas simples realmente funcionan”. –Charlie Munger

A grandes rasgos hay dos formas de invertir en fondos de inversión:

- Gestión activa. Pagas a un gestor profesional para escoja la mejor selección de empresas por ti. Tienen como objetivo batir a su índice de referencia. Tienen unas comisiones altas ya que tienen que pagar todos sus gastos de estructura.

- Gestión pasiva o indexada. Es una forma de inversión que consiste única y llanamente en replicar a un índice. Al no tener un equipo gestor detrás pagarás muchas menos comisiones. Ese ahorro de costes implica además un mayor retorno a la inversión.

Seguramente te estés preguntando… ¿Quién gana la batalla de la rentabilidad? Al fin y al cabo, es lo más importante.

Pongámonos analíticos.

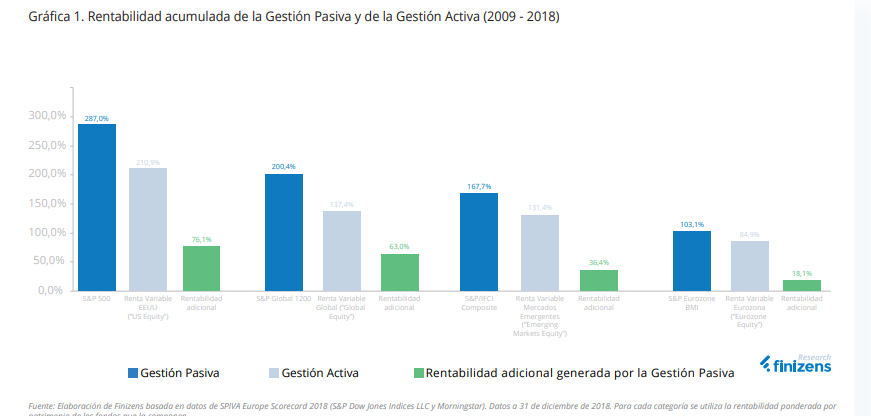

Hay tres estudios empíricos que demuestran que la inversión indexada, no sólo nos permitirá ahorrar en costes, sino también obtener una mayor rentabilidad en horizontes temporales largos.

- SPIVA (S&P Indices Vs Active). Realizado por la agencia de valoración crediticia Standard & Poor, compara anualmente el retorno de gestores activos con su índice de referencia. En un plazo de 10 años, el 91,32% de la Renta Variable Eurozona de los fondos de gestión activa no superan a su índice. En la Renta Variable Global es todavía mayor. El porcentaje alcanza el 98,47%.

- Morningstar. Enfrenta fondos de inversión de gestión activa Vs gestión pasiva considerando los costes asociados (rentabilidad neta de comisiones). En la categoría “Renta Variable Global de Gran Capitalización” el ratio de éxito de fondos activos que vencen al índice en un período de 10 años es de únicamente el 9,3%.

- IESE. Pablo Fernández analiza recurrentemente los fondos de gestión activa en España que vencen a los índices En los últimos 15 años (de 2006 a 2021) sólo 314 de 562 de los fondos analizados consiguen batir al IBEX 35 y solo 8 al S&P500. Esto es apenas el 55% y un 1,4% respectivamente.

Conclusión: Invertir en fondos índice es como elegir continuamente el segundo caballo ganador en una carrera donde participan 20 caballos, pero sabiendo desde el inicio que siempre quedará en segunda posición. Es una apuesta segura a largo plazo.

No está nada mal.

Listado de índices de fondos indexados

¿Mi consejo? Compra un fondo indexado low cost que replique al S&P500.» —Warren Buffett

Ya sabemos que los índices bursátiles son una fantástica opción de inversión. Ahora ha llegado el momento de llenar nuestra cesta inversora con los mejores. A continuación, te presento su escaparate de gala con los índices estrella.

RENTA VARIABLE (Acciones)

- S&P 500. Las 500 empresas más grandes de Estados Unidos por capitalización bursátil.

- Nasdaq 100. Las 100 mayores empresas tecnológicas de EEUU.

- Russell 2000. Compuesto por las 2.000 empresas estadounidenses de más baja capitalización.

- MSCI World. Un fondo compuesto por más de 1.600 constituyentes de 23 países desarrollados.

- MSCI ACWI. Igual que el anterior, pero incluyendo además Países Emergentes.

- MSCI Emerging Markets. Unas 1.000 compañías de 26 economías en desarrollo.

- MSCI Small Caps. Más de 4.000 empresas de pequeña capitalización en 23 economías desarrolladas.

- MSCI Europe. Más de 400 empresas que cubren los 15 principales países de Europa.

- MSCI Japan. La renta variable de Japón a través de las mayores 300 empresas niponas.

- MSCI Pacific ex Japan. Empresas de media y larga capitalización de empresas del Pacífico, excluyendo Japón.

RENTA FIJA (Bonos) Y REAL ESTATE (Bienes raíces)

- Barclays Global Bond Index. Bonos gubernamentales y de empresas globales.

- Barclays Euro-Aggregate Bonds. Letras del Tesoro de gobiernos europeos.

- Barclays Euro-Aggregate Corporate. Bonos corporativos de empresas europeas.

- FTSE EPRA Nareit. Engloba las mayores empresas Real Estate a nivel mundial.

Guía rápida para analizar fondos indexados

Mayores gestoras del mundo

Mira arriba. Tienes las mayores gestoras de fondos indexados y ETFs (exchanged-traded funds) según activos bajo gestión. Quédate con sus nombres, serán tus mejores amigos como inversor indexado.

- Vanguard Group. Fundado en 1975 por John Bogle es el mayor gestor de fondos de inversión del mundo.

- iShares de BlackRock. Es el primer proveedor mundial de ETFs del mundo.

- Amundi AM. El mayor gestor de activos de Europa.

- Lyxor AM (Societe Generale). Un proveedor de ETFs líder con alta presencia en Europa.

Información de fondos indexados

Nunca invertiría mi dinero en ningún fondo de inversión sin antes consultar exhaustivamente la base de datos de Morningstar. Es la Biblia del inversor ofreciendo un completo análisis financiero de cada fondo. ¿Qué datos podemos extraer?

- Rentabilidad anualizada de los últimos 1, 3, 5 y 10 años.

- Índice bursátil que replica y comparación rentabilidad vs benchmark

- ISIN o matrícula del fondo

- Gastos corrientes

- Patrimonio gestionado

- Distribución de los activos según países, sectores y tipo de activos

- Ratios útiles

Datos presentados en bandeja de plata que te ayudarán a saber qué estás comprando exactamente.

Vocabulario básico de los fondos indexados

Conceptos con los que deberías de estar familiarizado antes de invertir. Para que lo veas más claro voy a definir cada término con el ejemplo del fondo indexado Vanguard U.S. 500 Stock Index Fund Investor EUR Accumulation.

- ISIN. Es la matrícula del fondo. En el caso anterior: IE0032620787

- Los fondos pueden ser de distribución o de acumulación. Los primeros reparten los beneficios en forma de dividendos mientras que los segundos los reinvierten. Siempre que puedas elige los segundos ya que te darán mayor rentabilidad a la larga. En nuestro caso se trata de un fondo de Acumulación como su nombre indica.

- TER (Total Expense Ratio). Está presentado en forma de porcentaje. Aglutina las comisiones de gestión y custodia, así como otros gastos que te puede cobrar un fondo sin que te des cuenta. En el fondo analizado el TER es de 0,20%.

- Carteras indexadas. Se compone de más de un fondo indexado. Se fijan unos % de distribución a cada fondo. (e.g.: Fondo A al 30%, Fondo B al 30% y Fondo C al 40%)

- Rebalanceo de cartera. Se trata de ajustar nuestra cartera a los porcentajes inicialmente perseguidos. Cuando la cotización de los activos que tenemos suba o baje se producirán desajustes. Rebalancear es volver al equilibrio inicial perseguido. El rebalanceo se aplica cuando inviertes en más de un fondo.

- Valor liquidativo. Es el precio de cada participación del fondo en un momento determinado. Restándolo al precio medio de compra podrás saber si obtienes una plusvalía o pérdidas; es decir; la rentabilidad en tu caso particular.

- Precio medio de compra. Nos dice el coste promedio de nuestra inversión. Si compramos en distintos momentos con precios distintos se equiponderará en función de las participaciones y el momento de compra. La estrategia que busca comprar periódicamente se llama Dollar Cost Averaging o DCA.

Fiscalidad de los fondos indexados

Quizás te estes preguntando cómo tributan los fondos indexados y qué pedazo del pastel se lleva Hacienda.

La forma en la que tributa un fondo indexado es exactamente la misma que la de un fondo de inversión tradicional. Tributan dentro de las rentas de ahorro como parte de las ganancias y pérdidas patrimoniales. En concreto, pasarás por caja en tu declaración de la renta o IRPF por las plusvalías obtenidas en el ejercicio de la venta. Tributarás por las diferencias positivas entre el precio de venta y el precio de compra. Lo harás con el siguiente tipo impositivo en 2023:

| Base liquidable del ahorro | Tipo de gravamen |

|---|---|

| Hasta 6.000 euros | 19% |

| Entre 6.000 y 50.000 euros | 21% |

| Entre 50.000 y 200.000 euros | 23% |

| Entre 200.000 y 300.000 euros | 27% |

| Más de 300.000 euros | 28% |

Ten en cuenta dos consideraciones.

- Traspasos exentos fiscalmente. Es una fórmula de diferimiento fiscal te permite traspasar los fondos indexados a otro fondo para no pagar ningún tributo. No puedes hacer esto ni con acciones ni con ETFs, por lo que es algo que tienes que tener muy en cuenta cuándo elijas los fondos indexados.

- Compensación de pérdidas. Puedes compensar las plusvalías con las pérdidas de diferentes fondos en tu declaración de la renta. Así que es conveniente que si tienes fondos con rentabilidad negativa que querías vender los compenses el mismo ejercicio para reducir la tributación.

Carteras indexadas de ejemplo

Fórmula Bogleheads

Porcentaje invertido en Renta Variable debería ser = 110 – Tu edad. (el resto en Renta Fija)

Por ejemplo, si tienes 25 años deberías invertir un 85% en Renta Variable, y el 15% restante en Renta Fija. Puedes hacerlo mediante el MSCI World y Barclays Global Bond Index para diversificar mundialmente.

Cartera Cucaracha Global

Otra cartera muy simple creada por el analista de Societe General Dylan Grice y que utiliza el Premio Nobel de Economía Harry Markowitz al invertir su propio patrimonio.

Consiste en invertir el 50% de tus activos en el Índice MSCI ACWI, y el otro 50% a Vanguard Total International Bond Index Fund.

Estas dos carteras pueden ser efectivas, aunque desde mi punto de vista diversificaría más.

Cartera Permanente

Una cartera conservadora creada por Harry Browne para resistir a cualquier ciclo económico. Desde 1972 ha presentado una nada despreciable rentabilidad anualizada de ~10%.

Está compuesta por un 25% de Renta Variable (S&P 500), 25% de Renta Fija (Barclays Global Bond Index), 25% en oro y un 25% en metálico.

Aunque las rentabilidades pasadas no deberían de servir para predecir futuras, puede ser un buen punto de partida para crear nuestra cartera manualmente.

Cartera Talmud

El Antiguo texto judío ya recomendaba hace miles de años: “Una persona debería tratar de dividir su dinero en tres: un tercio en tierras, un tercio en negocios, y un tercio en la mano”.

Traducido en inversión indexada, deberíamos invertir un tercio en Renta Variable (MSCI World), un tercio en inmuebles (FTSE EPRA Nareit) y tercio en dinero en metálico.

Cartera de David Swensen

David F. Swensen ha gestionado el endowment de la Universidad de Yale durante más de 30 años obteniendo una astronómica rentabilidad anual de 13,5%. Recomienda la siguiente asignación de activos:

30% en acciones de EEUU (S&P 500), 15% en acciones internacionales de países desarrollados (MSCI World), 5% en Países Emergentes (MSCI Emerging Markets), 20% en Real Estate (FTSE EPRA Nareit), 30% en bonos del Gobierno y de empresas (Barclays Global Bond Index).

Si quieres un mayor detalle de carteras indexadas y su composición te recomiendo el artículo específico.

Cómo comprar fondos indexados

Ahora que tenemos toda la información clave es hora de salir de compras a los mayores mercados del mundo. Te propongo dos opciones: elegir tu propia cesta de fondos indexados manualmente o hacerlo automáticamente a través de un robo advisor.

1. Cartera de fondos indexados a la carta

Conviértete en un inversor pasivo a la carta siguiendo estos 4 pasos:

- Define tu asset allocation (el porcentaje de cada fondo indexado que quieres tener en cartera). Arriba tienes algunos ejemplos de carteras. Combina acciones con bonos para reducir la volatilidad y el riesgo soportado. Si inviertes en horizontes temporales largos (+10 años) deberías invertir la mayor parte en Renta Variable.

- Ábrete una cuenta en uno de los mejores brokers para invertir en fondos indexados en España. Ofrecen las comisiones más reducidas y la seguridad de tener detrás un gran banco. Ahora mismo la mejor opción del mercado con mucha ventaja es MyInvestor.

| Broker | Mínimo | Comercializadoras | Comisiones | Link |

| 50€ | Vanguard, Amundi y iShares, Fidelity | Desde 0,10% |

- Rebalacea tu cartera cada cierto tiempo (6 meses o 1 año es lo ideal). Puedes hacerlo de dos formas: 1) Cuando aportes nuevo capital hazlo sólo comprando los que han experimentado mayores caídas 2) Vende lo que ha subido y compra lo que ha bajado.

- Realiza con disciplina aportaciones al plan para que siga creciendo y ármate de paciencia para ver resultados. Las cosas de palacio van despacio.

Ventajas y desventajas de montártelo por tu cuenta.

| 🟢 PROS | 🔴 CONTRAS |

| Ahorro en comisiones. El principal beneficio añadido es eliminar las comisiones de gestión, las cuales suelen encarecer los gastos totales. A largo plazo el ahorro puede ser muy importante. | Rebalanceos. Perderás automatización ya que requerirá un mantenimiento periódico para ajustar los porcentajes deseados. |

| Personalización al 100%. Al elegir libremente podrás incluir cualquier fondo indexado y en el porcentaje que te plazca. Tienes total libertad. | Psicología. Al gestionar tú el dinero y no un gestor profesional de inversiones, dudarás si no tienes la convicción o experiencia necesaria. |

2. Robo advisor o gestor automatizado

Un gestor automatizado de inversiones utiliza un algoritmo informático creado por analistas financieros expertos en gestión de patrimonios para seleccionar de inicio (y rebalancear continuamente a posteriori) la mejor cartera de fondos indexados según tu perfil de riesgo.

Es la opción que resulta más interesante para invertir en fondos indexados para la mayoría de la gente por su simplicidad y comodidad. No tienes que hacer nada. Tampoco necesitas tener ningún conocimiento de inversión.

Los robo advisors te permitirán acceder con mínimos de entrada bajos a las mayores gestoras de fondos que hemos comentado: Vanguard, Amundi y iShares.

¿Cómo empezar a invertir con un robo advisor? Más fácil imposible. Sigue únicamente estos sencillos pasos:

- Haz el test para obtener tu perfil de riesgo de alguno de los mejores roboadvisores disponibles. Para crearte tu cartera de fondos indexados, el algoritmo considerará tus conocimientos de finanzas, tu experiencia inversora previa y tu capacidad de ahorro, entre otros parámetros más. Las plataformas más recomendadas son:

| Roboadivsor | Mínimo de inversión | Promoción vigente | Link con promoción activada |

| 1.000€ | 12.000€ sin comisión de gestión | ||

| 3.000€ | 3.000€ sin comisión de gestión | Hacer test | |

| 1.000€ | 10.000€ sin comisión de gestión | Hacer test | |

| 150€ | 20€ de regalo |

IMPORTANTE. Todos los links anteriores tienen la promoción de bienvenida activada. Recuerda registrarte con ellos para no pagar comisión el primer año.

2. Aporta capital a tu cartera de fondos indexados. Puedes programar aportaciones para automatizar completamente la inversión. Es el truco que sigo yo actualmente y te recomiendo. De esta forma, no tendrás excusa para no invertir un mes.

3. Espera pacientemente. Saber esperar, y no vender a la primera caída, será la clave que te haga aumentar tu patrimonio. Recuerda que estás comprando un pedacito del mundo. Persiste y vencerás

Pros y contras

| 🟢 VENTAJAS | 🔴 DESVENTAJAS |

| Completa automatización. Puedes programar aportaciones periódicas. Las ponderaciones de los fondos se ajustarán automáticamente por el roboadvisor. | Comisiones. Todo lo anterior tiene un precio. Dependiendo del roboadvisor pagarás una comisión de gestión adicional (rango del 0,14%-0,42% extra) dependiendo de la plataforma y el patrimonio invertido) |

| Carteras creadas por gestores profesionales. A través de una serie de preguntas te ayudarán a determinar tu tolerancia al riesgo. Las carteras están gestionadas por expertos en la inversión. |

Si estás interesado en invertir en robo advisors te aconsejo que le eches un vistazo a la guía completa del enlace anterior. Comparo al detalle las mejores alternativas y te doy los consejos para hacerlo de la mejor forma

Espero que lo anterior te haya ayudado a tomar una decisión. O al menos haya sido útil.

Sin embargo, esto no acaba aquí. A continuación hay una sección con +80 comentarios de gente que ha tenido dudas, inquietudes o aportaciones a la hora de invertir en fondos indexados.

Te aconsejo que le eches un vistazo y te animo a que dejes un comentario si no has encontrado lo que buscabas. ⤵️

Hola, gracias por el artículo. Me gustaría plantearte una duda, quiero empezar a invertir mediante el broker Myinvestor. Quiero invertir en un fondo indexado que replique el S&P 500 y en Myinvestor tiene dos fondos uno en USD y otro en euros, cuál me recomiendas o da lo mismo.

Gracias.

Hola José. Si puedes elegir elige en EUR si resides en Europa. Por una razón muy simple: las divisas también fluctúan al igual que la cotización del fondo. Puede que ser que tu fondo tenga rentabilidad positiva en $, pero cuando lo cambies a € pierdas por el tipo de cambio.

Gracias por toda está información, para alguien que quiere comenzar en esto es muy importante encontrar una información tan detallada y poder conocer más sobre el tema.

Tengo la misma duda. Yo he invertido en ambos pero a la larga quiero decidirme por uno.

Muchas gracias.

Hola! Que tal, he estado leyendo tu artículo esta mañana de fondos indexados. Te cuento, tengo 22 años y va a ser mi primera inversión, tengo conocimiento sobre qué invertir, pero tengo dudas sobre en que broker hacerlo. Los que recomiendas en el artículo están por orden de recomendación? Es decir para ti el mejor es Openbank? Quiero invertir full RV y quiero hacer el asset allocation que yo quiero, cuál crees que sería el mejor desde tu experiencia? Y más barato? Me esta costando encontrar cuánto cobra cada uno (excepto de custodia que esa sí)

Hola Rober! Son muy parecidos. Los he puesto por orden según mi recomendación, aunque ambos podrían ocupar la primera plaza sin problemas. Myinvestor es más barato, y tiene fondos Vanguard. Pero los fondos Amundi que te ofrece Openbnak también están bastante bien. Además tienes la seguridad de tener detrás el Banco Santander.

Buenos días compañero,

Uno de los objetivos que me he marcado para este año 2020 es el de invertir mis ahorros empezando por fondos de inversión. Me he leído tu guía y la veo muy correcta y acorde con información que ya había recogida previamente. Felicidades y gracias por el trabajo.

Sólo quería aprovechar para hacerte un par de cuestiones que me han ido surgiendo con mis primeros pasos y tal vez te puedan servir más adelante para hacer un post resolviendo dudas que pueden ser generales:

1. Porqué hay tantos tipos diferentes de fondos y en que se diferencian? Me refiero, tomando cómo ejemplo el fondo Amundi Index Solutions – Amundi Index MSCI World AE-C, que diferencias habría entre el AE-C o el AE-D, por ejemplo. Resulta confusa tanta variedad cuando estás empezando.

2. Entiendo y coincido perfectamente con la idea de invertir mis ahorros pero algo que me «asusta» del largo plazo es el tema de la liquidez. Cuál puede ser el objetivo que se marca uno al invertir a largo plazo? Porque tal y cómo lo veo yo no tiene fín… Contra más tiempo pase, si todo va bien, tendré más dinero invertido, y contra más dinero invertido tenga, más generaré, y eso me lleva a pensar en que al final acabarás teniendo mucho dinero, sí, pero es un dinero que tendrás allí «apartado» y que no vas a disfrutar… No sé si me he explicado bien pero me gustaría conocer un poco tú opinión al respecto.

Muchas gracias.

Hola Víctor.

1) La primera letra tiene que ver con la clase de fondos. Puedes comprar el mismo fondo pero con condiciones de contratación diferentes: inversión mínima distintas, si está destinado para inversores particulares/institucionales. Ordenados de menos a más comisión: I, R, A, F.

La segunda letra tiene que ver con la divisa del fondo E: Euro o U: USA dólar.

La tercera letra. C: fondo de acumulación (reinvierte dividendos) o D: fondo de distribución (reparte dividendos).

Te aconsejo que sean fondos de distribución y en EUR. Es decir; AE-C.

2) Tienes que buscar el equilibrio entre ahorrar y vivir. Ese es un equilibrio que tienes que encontrar tú mismo. No se trata de ser el más rico del cementerio, ni dejar de disfrutar cosas hoy por ser un tacaño.

Un abrazo.

Hola Jordi … supongo que quisiste decir «te aconsejo que sean fondos de acumulación….. AE-C».

Estoy en lo correcto?

Por otro lado, me puedes aclarar la diferencia entre un fondo que indica INVESTOR y otro que no? Por ejemplo, Vanguard ofrece

VANGUARD GLOBAL STOCK INDEX FUND INVESTOR EUR ACCUMULATION

y también

VANGUARD GLOBAL STOCK INDEX FUND EUR ACC

Gracias

Hola Xavi.

Efectivamente. Es una errata. Los fondos de acumulación son los que tienen nomenclatura AE-C.

Si te refieres a estos dos ISIN. IE00B03HCZ61 y IE00B03HD191, respectivamente, no encuentro las diferencias. Ambos invierten en el MSCI World, están denominados en Euros, tienen las mismas comisiones (0,18%) y son de Acumulación (ingresos procedentes del fondo se reinvierten).

Hola buenas tardes,

En primer lugar, gracias Jordi por tus aclaraciones, siempre son de ayuda cuando te inicias en este mundo de las inversiones.

Ahora me surge una duda, os comento. He invertido en fondos Indexados a través del comercializador MyInvestor (8 en total) y me gustaría quedarme con 1 o 2 máximo para centrar ahí el interés compuesto. El tema está en que las rentabilidades son diferentes (también el nivel de riesgo) y no tengo claro por cual decidirme.

Los fondos y las rentabilidades, a día de hoy, son:

Vanguard Global Stock Index Inv EUR Acc 14,36%

Vanguard US 500 Stock Index Inv EUR Acc 14,70%

Vanguard European Stock Idx Inv USD Acc 17,44%

Vanguard Glbl Small-Cap Idx Inv EUR Acc 15,12%

Vanguard European Stock Idx Inv EUR Acc 5,53%

Vanguard US 500 Stock Index Inv USD Acc 17,57%

Vanguard Global Stock Index Inv USD Acc 17,13%

Vanguard Euroz InfLnk Bd Idx Inv EUR Acc 2,16%

¿Por cual os decidiríais y por qué?

Un saludo y ánimo en estos días.

Hola Sergio.

Si tienes que elegir solamente uno elige el que replique el MSCI World. En en la lista que me has pasado: Vanguard Global Stock Index Inv EUR. Tendrás una mayor diversificación y exposición a la Renta Variable de las principales economías invirtiendo en tan sólo un fondo indexado.

En la última década el dueño y señor ha sido el S&P 500, pero nadie sabe quién lo será en los próximos años.

Un saldo

Hola Jordi,

Gracias por tus consejos, mi idea era dejar el que tu me comentas y también el que replica al S&P500 en Eur.

Dicho esto, ¿qué es mejor en tu opinión, invertir una cantidad X en 1 o 2 fondos? o por el contrario, ¿es mejor invertir esa misma cantidad pero entre 7 u 8 fondos indexados diferentes?

Caso A: 1000€ en dos fondos (500€ en cada uno)

Caso B: 1000€ en ocho fondos (125€ en cada uno)

Un saludo y ánimo en estos días.

Hola de nuevo Sergio.

En mi opinión, optaría por el caso B. Al tener más fondos, tienes una mayor diversificación y amortiguarás las caídas más fácilmente. Es una cartera más soportable. Puedes inspirarte en las carteras que te crea un robo advisor, que suelen estar bastante bien y suelen tener ese número de fondos indexados.

Aunque es sólo mi opinión. No la tomes como recomendación final para invertir. Desarrolla tu propio pensamiento y método, y asume las responsabilidades.

Un abrazo.

Gracias por tus comentarios Jordi.

Siempre son buenos de leer.

Un saludo.

Hola Jordi,

Fantástico trabajo. Todo muy bien sintetizado.

Muchas gracias por compartir mi cartera con tus lectores!

Un saludo,

Todo un honor tener a un referente en gestión pasiva en mi blog.

Un abrazo, Sergio!

Buenas tardes Jordi. Estoy empezando a ver cómo funciona esto de invertir. Este email no lo entiendo del todo bien, pero bueno poco a poco.

Por lo que dices puedo invertir mediante un gestor como puede ser Robo Advisor de OpenBank y más o menos es seguro, vale. Yo tengo algo de dinero en OpenBank y he visto alguna vez lo de Robo Advisor por la app, pero claro no sabía si podía perder los ahorrillos que tengo; eso nunca viene bien. Entonces te pregunto, para empezar ¿debería entrar en Robo Advisor, poner mis características he invertir por ahí al largo plazo? y otra pregunta, ¿cuánto debería de invertir para verle color al largo plazo?.

Gracias y yo también espero que tú y tu familia estéis bien.

Hola Miguel Ángel.

Si nunca has invertido antes, y no te quieres complicar la vida, mi consejo es que inviertas a través de un robo advisor. Te lo darán todo masticado, y es más fácil no desistir.

Respecto a la cantidad. Depende de cada de uno: de tus ingresos, patrimonio y gastos de vida. Lo que si que te aconsejaría es invertir mensualmente al menos el 10% de tu fuente habitual de ingresos, y a ser posible, crear un colchón previo, para no tocar el dinero invertido y dejarlo el máximo tiempo imposible.

Espero haberte ayudado. Un abrazo

Buenos días Jordi.

De lo que ido leyendo quería confirmar una cuestión. ¿Es mejor poner la parte de ahorro que decidas invertir en un RoboAdvisor solamente o buscar varios RoboAdvisors y repartir esa parte de ahorro que quieres dejar ahí invertido enter todos ellos?.

Gracias.

Hola de nuevo, Migue Ángel.

Con un solo robo advisor es suficiente, ya que sus carteras de fondos indexados replican a los mismos índices. Mejor simplificar la inversión

Jordi, gracias por el tiempo que dedicas a hacernos mejores inversores (y por tanto, hacernos mas libres y antifragiles).

Un saludo!

Hola Jordi,

Estoy aprovechando estos días para leer bastante y acumular información, y claro van surgiendo las dudas que quizá a más gente le sirvan y por ello lo comparto por aquí.

¿Qué diferencia hay entre Indexa Capital y MyInvestor?

A mi juicio la única diferencia es que Indexa hace los rebalanceos automáticos y MyInvestor no los hace, pero es cierto que las comisiones son algo mayores en Indexa, 0.60% aprox mientras que en MyInvestor solo las propias de las gestoras (Vanguard, Amundi o iShares) entre 0.12 y 0.18 aprox.

El tema esta en ¿vale la pena pagar más comisiones en Indexa para disfrutar de esos rebalanceos o mejor pagar menos comisiones y no tener dichos rebalanceos?

¿Además de esta diferencia hay alguna más?

Un saludo y ánimo.

Sergio

Hola Sergio,

Yo siempre recomiendo invertir en robo advisors, sino quieres dedicarle tiempo y tampoco te consideras un experto (creo que la mayoría de la gente cumple estos dos requisitos)

En el ejemplo que me pones, invertir en Myinvestir te va a salir más barato que Indexa Capital, sí. Pero no tendrás una cartera personalizada creada por profesionales de la inversión, te tocará hacer rebalanceos cada cierto tiempo, y puede ser que te cambie las condiciones dentro de algún tiempo y te quedes con el culo al aire.

Creo las comisiones están justificadas. Te lo dan todo masticado. Además, de más tranquilidad a largo plazo.

Un abrazo.

Muchas gracias de nuevo Jordi, siempre un placer.

Un abrazo.

Hola, estoy empezando en el mundo de los fondos indexados aprovechando los ahorros que tenía en myinvestor. Mi gran problema en el que me veo algo perdido sobre que estrategia seguir para rebalancear. En mi caso, tengo el 70% en fondo renta fija (Vanguard world global bond EUR) y el 30% en renta variable (Vanguard world global stock EUR). He leido que lo más adecuado es rebalancear cada 6 meses o 1 año. Digamos que a los 6 meses uno de los fondos me da rentabilidad negativa, en ese caso saldrás de ese fondo buscando otro con mejor rentabilidad o permanecerías en él esperando que a largo plazo la cosa vaya mejor? Al final, este tipo de inversiones es para mantenerlas a largo plazo, por eso no entiendo muy bien como rebalancear y que criterio seguir para salirse o continuar en un fondo con una rentabilidad baja. Igual después de un año ves que la rentabilidad es baja y decides salir, pero al cabo de tres años ha subido la rentabilidad y lamentas haberte salido 3 años antes…Supongo que para evitar situaciones así, hay estrategias a seguir para que los rebalanceos sean lo mas favorables posible.

Muchas gracias por la ayuda!

Un saludo.

Hola Álvaro. Cuando empiezas a invertir eliges unos porcentajes para componer tu cartera. Lo que perseguimos es mantener los mismos porcentajes todo nuestro horizonte inversor. ¿Qué pasa? Que se producen desajustes. Por ejemplo, tu cartera de bonos aumenta más su cotización que tu fondo indexado de Renta Variable. Cuando pasa esto, ya no conservas la misma proporción.

Rebalancear es comprar lo que ha bajado, y vender lo que ha subido para volver al equilibrio inicial. Se suele hacer 1 vez al año.

Mi consejo es que lo hagas y te ciñas al plan inicial. Y que no vendas o compres según pienses lo que va a pasar. No juegues a ser adivino. Suele acabar mal.

Un saludo.

Hola, he abierto cuenta en Myinvestor, que fondo es mejor abrir Vanguard o Amundi? Las comisiones (custodia, TER,etc) son gratis ? Que fondos me recomendais? O que cartera podria crear con 3 fondos? Tengo 48 años por si te sirve de ayuda.

Gracias y salud.

Hola Eduardo,

Si replican ambos al mismo índice de Bolsa, en teoría da igual Vanguard o Amundi. Aunque yo, personalmente, siempre elegiría antes Vanguard.

Actualmente, MyInvestor no te cobra ni comisiones de custodia ni de compra. Aunque sí que pagarás una comisión presentada como TER asociada al fondo indexado. Te aconsejo que preguntes directamente a ellos y elijas el que menos comisión tenga.

Combina Renta Variable (MSCI World) con Renta Fija (bonos europeos y estadounidenses). El porcentaje es una elección que sólo puedes hacer tú. La fórmula de John Bogle que he escrito en el artículo te puede resultar útil.

Un abrazo. Espero que te sirva.

Hola gracias por la guía. Soy nuevo en los fondos indexados. Quería saber algún fondo que replique el indice de la India, el Nifty50. por mas que busco no encuentro.

Hola José Ángel.

Si tu intención es Buy & Hold y mantener en horizontes largos quizás te interese en este caso un ETF. Los fondos indexados solo replican a los mayores índices de Bolsa. No están disponibles todos. En ETFs hay mucha más oferta y seguro que te es más fácil encontrar algo que replique al índice que mencionas.

Buenos días,

Leyendo los comentarios y el artículo y mirado el nombre de los fondos no me ha quedado claro alguna de las cosas. Por ejemplo, en la nomenclatura del fondo «Vanguard Global Stock Index Inv EUR Acc», el «Acc», cada carácter… ¿a qué correspondería?

En el caso de «iShares Developed World Index (IE) D Acc EUR», ¿»IE» entiendo que significa que está depositado en Irlanda? «D» ¿sería que es de distribución? ¿Y Acc?

¿Por el nombre no se puede saber si es institucional o particular no? ¿Qué diferencia hay a nivel inversor? ¿Estos de qué clase sería?

Los fondos globales o de EEUU, ¿Estos tienen cubierto el riesgo divisa?¿Sabes de alguno que tenga cubierto el riesgo divisa?

Perdona el tostón y muchas gracias de antemano

Hola Jordi,

Gracias por el artículo. Me gustaría hacerte dos preguntas:

¿Prefieres el SP500 o el MSCI World como inversión?

¿Crees que a fecha de hoy (29/04) las caidas en SP500 y MSCI W han tocado suelo? Se que es market timing, que no se puede predecir y que a largo plazo no es relevante el momento en el que se invirtió, pero por puro placer me gustaría saber si se han estabilizado las bolsas.

Muchas gracias!

Hola gracias por toda la explicación,

soy de México y en este momento estoy interesado en invertir en un fondo indexado que replique al S&P500. Mi pregunta es…puedo desde aquí abrir una cuenta con las gestoras de fondos indexados que mencionaste (USA ó España) y que tan complicado es contactarlas.

Saludos y muchas gracias.

Hola Miguel.

Creo que mejor invertir la mayor parte en el MSCI World, ya que engloba parte del S&P 500. Además, incluye todas las economías desarrolladas. Cada década suele llevar la batuta de la economía mundial países diferentes. En los 80, Japón. En los 90, Europa. En los 2000 Países Emergentes, En 2010 EEUU. Mejor englobar todas las Bolsas en un solo fondo indexado ya que tendremos una cartera más diversificada y válida para el largo plazo.

Respecto a lo de intentar adivinar si te han tocado suelo o no, nadie lo sabe. Ni merece la pena intentarlo. Invierte mes a mes, pase lo que pase y ganarás en el largo plazo. No tengo ninguna bola mágica.. 😉

Un saludo.

Buenas Jordi,

Tengo dudas a la hora de invertir en fondos o etfs, para indexarse al mundo, ya que mediante los etfs, creo que se cubre mejor todo. Las aportaciones serian cada 3,4 meses (2000€), pero no se si compensa por tema de gastos respecto a los fondos. Supongo que sería suficiente con 2,3 etfs? Serian más rentables que los fondos? Plazo 15años, broker selfbank (cuenta bolsa sin custodia). Otra recomendación?

Gracias.

Enhorabuena por tu blog.

Hola Rober,

Si vas a invertir periódicamente no te recomiendo hacerlo con ETFs. Simplemente porque en la práctica funcionan como acciones: cada vez que compres nuevos pagarás más comisiones, no podrás traspasarlos ni hacer rebalanceos ya que te tocará pasar por Hacienda por las plusvalías. Es un lío. Sólo recomiendo un ETF que replique a un índice para hacer una aportación muy grande ahora y no hacer más aportaciones futuras. No tocarlo.

En tu caso te convendría más un fondo indexado para no pagar ninguna comisión cada vez que suscribas nuevas aportaciones. Además, puedes traspasarlo sin pagar ningún impuesto si en un futuro quieres hacerlo o para hacer los rebalanceos.

Espero haberte ayudado.

Un abrazo.

Hola Jordi,

Valorando las carteras de Indexa noto una diferencia muy grande entre dos de sus tres carteras:

Cartera Indexa 10.000€

1. Acciones Europa: Vanguard European Stk Idx Eur -Ins (22%)

2. Acciones Estados Unidos: Vanguard US 500 Stk Idx Eur -Ins (35%)

3. Acciones Japón: Vanguard Japan Stk Idx Eur -Ins (7%)

4. Acciones Economías Emergentes: Vanguard Emrg Mk Stk Idx Eur -Ins (15%)

5. Bonos Empresas Europeas: Vanguard Euro Inv Gr Bnd Idx Eur -Ins (0%)

6. Bonos Gobiernos Europeos: Vanguard Eur Gv Bnd Idx -Ins (0%)

7. Bonos Europeos ligados a la Inflación: Vanguard Euroz Inf Lk Bnd Idx -Ins (21%)

Ambas están con unas ponderaciones propias de un nivel de riesgo 10/10. El acceso a una cartera u otra depende obviamente del capital a invertir, pero en caso de que replicase alguna cartera desde un broker (MyInvestor, por ejemplo), me surgen algunas dudas sobre cual elegir:

¿Por qué destinan la segunda cartera a inversiones >10.000€, y no a inversiones <10.000€? ¿Haría mal replicando esta segunda cartera con tan sólo 1.000€? Si lo hacen así, entiendo que por algo será,no? ¿Sería mejor replicar su cartera destinada a carteras 10.000€)? ¿Acaso el MSCI World no está lo suficientemente diversificado? ¿El hecho de tener la cartera más compleja destinada a inversiones >10.000€ indica que es una cartera mejor o más completa?.

Entiendo la razón de Indexa para ofrecer una cartera más sencilla a los clientes con menos inversión, pero entonces, ¿debo suponer que pudiendo replicar ambas carteras desde un broker, sin tener el problema de Indexa de falta de fluidez (ya que el boker permite aportaciones menores), debería optar por su cartera mediana de >10.000, o incluso de >100.000€? Para una inversión <10.000€, ¿sería más recomendable una cartera que replique desde un broker la cartera Intermedia de Indexa, o sería mejor apostar por la cartera sencilla de Indexa?

Hola!

Yo optaría por la cartera básica de Indexa Capital (<10.000€). Creo que con cantidades pequeñas, no tiene mucho sentido tener tantos fondos. Por temas de rebalanceos, la mayor diversificación no se nota tanto (quizás ganes más menos algunos euros más). Pero nos vas a nos a notarlo apenas.

Si inviertes por ejemplo en Indexa 3.000€ al principio y luego sigues aportando algo de dinero todos los meses, cuando llegues a 10.000€ automáticamente tendrás una cartera con más fondos ya que Indexa te la transfiere gratis (sin pagar comisiones, ni impuestos). Creo que en tu caso te interesaría.

Hola Jordi,

Qué opinas de aprovechar las crisis y los periodos bajistas para aumentar las aportaciones mensuales? No hablo de hacer market timing e intentar saber cuando comenzaran y finalizarán los periodos de bonanza o crisis, si no de aprovechar esos periodos en los que se puede comprar más barato para incrementar puntualmente las aportaciones. Con esto se conseguirá aprovechar más las subidas, que confiamos en que lleguen ya que si no no invertiríamos en fondos indexados.

Un saludo ;).

Hola de nuevo.

Mi consejo es que inviertas religiosamente todos los meses. Dicho y cumplido esto a rajatabla, siempre es interesante guardar un colchón alternativo, para aprovechar estas «rebajas» de la Bolsa y poder comprar más barato.

Espero haberte ayudado. Un abrazo. Jordi.

Buenas Jordi, muy buen comentario sobre los fondos indexados.

Mi duda recae en si elegís la estrategia de invertir en fondos indexados se “anulan” las demás estrategias como puede ser la del value investing.

Gracias de antemano

Hola Álvaro. Todas las estrategias son compatibles con la inversión en fondos indexados. No se anulan. Saludos.

Hola Jordi,

Es más rentable el etf que replique un índice, que un fondo?

Citas en tus fuentes a @inversobrio y el habla de los etfs, mejor por menores comisiones y menos retención en origen que los fondos, pero será peor para aportaciones periodicas… o quizá no lo haya entendido yo bien.

Buen trabajo, es de gran ayuda.

Muchas gracias y un saludo.

Hola Rober,

Un ETF funciona como una acción. Es decir; siempre que compres te tocará pagar comisiones. Y siempre que vendas (aunque sea para realizar un traspaso) también te tocará pasar por caja (a tu broker y a Hacienda)

En un fondo indexado las aportaciones no te costarán nada, y los traspasos están exentos. Pero eso creo que son más interesantes que un ETF.

Dicho esto, un ETF puede ser interesante si cumples estos tres requisitos:

1) Replica a índice bursátil de calidad como los que he comentado en la guía

2) Realizas una aportación grande al principio, y no aportas nada más

3) Lo dejas horizontes temporales amplios

Espero haberte ayudado. Un saludo.

Buenas Jordi, perdona que te moleste. Tengo 21 años y nunca he invertido dinero pese a tener un trabajo estable desde hace varios años. Crees que es recomendable que invierta todo el dinero que ahorre (mi intención es 1.500€ mensuales) en un fondo indexado en Indexa Capital Creo que es la mejor opción, pero no sé si podría generar mayor rentabilidad de otra forma. Tengo que decir que mi intención es no tocar ese dinero en un plazo de 15-20 años ya que puedo vivir dignamente con lo que gasto de mi sueldo (quitando lo ahorrado). Un saludo y gracias por tus aportaciones.

Hola Alejandro. No molestas, para nada. Mi consejo es que inviertas cuanto antes. Más tiempo invertido, más te podrás beneficiar de la capitalización compuesta, más se multiplicarán exponecialmente tus ahorros.

Partes en una edad muy temprana y con un buen sueldo. Con total garantías te harás rico, si eres consciente y disciplinado con el plan, y no aumentas tus gastos desmesuradamente.

Te recomiendo mucho invertir con robo advisors. Sí que es cierto que te cobrarán un poquito más de comisiones extra respecto a elegir los fondos indexados por ti mismo. Pero te crearán una cartera según tu perfil de riesgo, te rebancearán la cartera, y garantizas que no te cambien las condiciones (algo que suele pasar con los bancos). Te hacen todo el trabajo, vamos.

Por qué no distribuyes un poco esos 1.500€ mensuales con un plan de pensiones? Por ejemplo, 1.200€ en fondos indexados y 300€ en un plan de pensiones indexados. Un PP te permitirá deducirte de la base imponible lo que aportes anualmente. Creo que te puede resultar más óptimo.

Además de Indexa Capital, échale un vistazo al Plan de Inversión de Finizens. Ya que te bajan las comisiones de gestión todos los años y te puede resultar más rentable a la larga.

Un abrazo.

Hola Jordi, enhorabuena por tu magnífico blog. Todo muy interesante. Llevo apenas 2 meses que he empezado mis inversiones. Tengo actualmente 5 Fondos pero todos de gestión activa diversificados tanto en inversión como en situación geográfica ( Berkshire Hataway y 3 en BBVA , 1 en Sabadell), un PIAS Estrategia 5 de Aegon perfil agresivo 100 % RV, un Unit Linked de Mapfre. Pensaba en si valía la pena hacerme un fondo indexado y ademas un Plan de Pensiones por la ventaja fiscal que aporta ( ya tengo uno al que aporto 188 eu/mes a Mutual Médica).

En cuanto al Fodo indexado ya me lo he leído todo. En cuanto al PP Recomendarías mejor un PP indexado con menos comisiones que los típicos del Banco o Aseguradoras? Hasta ahor, según lo que he estudiado del mercado el PP BBVA telecomunicaciones ha dado muy buenas rentabilidades y siempre ha crecido, aunque se que es un solo sector ( tecnología) y otro que me han recomendado es el Axa Audaz Global (4* en mornigstar, rentabilidades aceptables, y comisión 1.50 anual). Alguna otra recomendación? Ya que se el PP no es para ganar dinero sino mas como ventaja fiscal, pero ya que estamos mejor ambas. Tengo 42 años, perfil de riesgo alto. Muchas gracias!

Hola Saskia.

Gracias por tus amables palabras. 🙂

Están muy bien los fondos de gestión activa que comentas. Aunque no soy partidario de tener invertido casi todo el dinero en este tipo de productos financieros, ya que como han demostrado los estudios de SPIVA, Morningstar e IESE en España, la mayoría no consigue batir al propio índice bursátil en el largo plazo. De ahí que mi recomendación sea los fondos indexados e invertir en los propios índices.

Mi recomendación es que lo hagas a través de los robo advisors que he comentado más arriba si quieres tener una cartera personalizada y olvidarte. Considerarán tu edad y tu perfil de riesgo alto poniéndote una mayor ponderación de bonos libres de riesgo. Además, al ahorrar en comisiones, obtendrás una rentabilidad neta mayor. Puedes invertir en ellos también a través de un PP.

Si te ves con ímpetu, ganas de investigar, crear y mantener tu propia cartera de fondos indexados, puedes construirtela invirtiendo directamente en los fondos indexados que más te gusten. Ahorrarás todavía más en comisiones. Aunque requerirá un tiempo de tu parte, y quizás no esté igual de bien ajustada a tu riesgo.

Espero haberte ayudado.

Un abrazo.

Jordi.

Genial! Muchísimas gracias!

Entonces me pondré manos a la obra y me miraré las opciones de Fondos indexados y de PP. Indexa capital los tiene. La verdad es que aunque le puedo dedicar algo de tiempo en realidad no tengo apenas experiencia. Creo que al menos ahora prefiero pagar algo más de comisiones ( que siempre es mejor que las que pago en los Fondos de Gestión activa) y que me hagan los rebalanceos automáticos.

Mis reconocimientos por tan sintetizada información Jordi. Encuentro todo bastante bien explicado y detallado, así como con las últimas opciones para acceder a Vanguard/Amundi después de la desaparición de BNP como principal oferta.

Soy de los que les gusta trastear y no me importa para nada asumir rebalanceos y demás cálculos si a cambio rasco algo de comisión. Aunque como bien comentas, este tipo de bancos no sabemos a qué condiciones nos someterán dentro de X años. ¿En caso de necesidad de traspasar fondos a otro banco por cambio de condiciones podría aplicarse la exención fiscal de las que gozan los fondos o tendría que venderlo (pasar por caja) y replicarlo en otro banco?

Un saludo y felicidades por el trabajo

Hola Dani.

Gracias por contactar y me alegro que te gusten los contenidos. 🙂

Los fondos de inversión en España (en los que se incluye los fondos indexados) no tributan por las plusvalías al hacer traspasos. Podrás transpasarlos las veces que quieras sin pasar por caja ni pagar nada a Hacienda. Mira muy bien donde inviertas que sea un fondo de inversión y no un ETF u otro producto financiero.

¡Espero que te sirva! Saludos,

Jordi

Muchas gracias por compartir toda esta información. Llevo un tiempo informándome e intentando formarme para adentrarme en el mundo de la inversión. Me gustaría empezar a invertir parte de mis ingresos, que sería de una aportación de unos 100€ al mes, que aunque sé que no es gran cantidad, de momento lo que poduedo permitirme, con la intención de poder ampliar esas aportaciones con el paso del tiempo. ¿Me recomendarías invertir con robo advisor o de manera manual?

Gracias de antemano, un saludo y gran trabajo!!

Hola Jesús,

Si nunca has invertido te recomiendo que elijas un robo advisor. Te hacen todo el trabajo de selección de fondos indexados y rebalancean la cartera automáticamente. Básicamente no tienes que hacer nada. Así podrás ver cómo funciona y tener una primera toma de contacto.

Si adquieres más conocimiento, aprendes más, y quieres ahorrar un poco en comisiones asumiendo la responsabilidad de elegir tú tus propios fondos indexados, invierte de forma manual.

Lo bueno de los planes de inversión de los robo advisors que es puedes hacer los traspasos sin comisiones ni impuestos a fondos indexados más adelante, si lo consideras oportuno.

Espero haberte ayudado. Un saludo,

Jordi.

Hola, ¿como puedo indexarme en oro?¿existen fondos indexados?

Para seguir la cartera de Dalio, ¿como lo harías?

gracias!!, gran trabajo.

Buen artículo Jordi! Posts con estos detalles hacen las cosas mucho más fáciles a los que estamos empezando a dar nuestros primeros pasos en temas de inversiones.

Desde que empecé a informarme sobre esto, vi que todo el mundo mencionaba ‘El mejor día para empezar a invertir fué ayer…’ Así que me decidí por la manera más sencilla posible mientras seguía formándome y leyendo sobre este mundillo, los roboadvisor.

Ahora que ya voy entendiendo cosillas, me abrí cuenta en MyInvestor para formar y manejar mi propia cartera.

Mi duda viene a la hora de las aportaciones. Con dos carteras diferentes, y suponiendo que destino 400€/mes a inversiones.

¿debería dividir los ahorros destinado a inversiones en estas dos carteras? – ¿Debería dejar la de Indexa como principal con la misma aportación todos los meses (400€/mes) y la de MyInvestor en segundo plano con aportaciones menores y no periódicas (i.e 300€ cada 3meses)? – ¿Debería unificar y destinar el total de aportaciones a la misma cartera?… No se muy bien como manejar esto para no influir en el rendimiento de las carteras.

Un Saludo! Y gracias por toda esta info!

Juan.

hola, buenas,

una desventaja adicional de los roboadvisors, (al menos, el de openbank), es que no se puede traspasar a otra entidad. No se puede aprovechar la ventaja fiscal de no tener plusvalías al traspasar de unos fondos a otros. Para sacar dinero de un roboadvisor hay que desahacer la cartera, llevando tus plusvalías a hacienda…..

enhorabuena por la página, me ha encantado.

un saludo

Uy que mal, yo justo estaba viendo el de openbank porque tengo un dinero alli, sería interesante si Jordi sabe otros roboadvisors que si permita hacer traspasos

Muy buen artículo. Mucha información condensada pero ameno de leer.

Saludos.

Hola Jordi,

Muchas gracias por la información que compartes, muy útil!.

Actualmente estoy configurando mi cartera para un 70% variable y 30% fija. Me hice hace unos meses una cuenta de fidelity, ya que desde hace un año resido en USA pero por ahora estoy estudiando la cartera.

Aunque no puedo acceder a mucho de los vanguard, he podido encontrar muchos similares como el Fidelity® 500 Index Fund ( FXAIX), Fidelity® Emerging Markets Index Fund ( FPADX ) y algunos otros que me sirven para completar la parte variable que quería (aunque muy centrada en USA). Sin embargo no he podido encontrar alguno que replique al MSCI World, Japan y alguno de bonos europeos (Vanguard Europe Inflaction-Linked Bonds) para la renta fija, ya que quería algo de divesificacion geografica.

¿Me recomiendas abrir una cuenta con myinvestor o indexa con mis ahorros en españa para completar con esos dos tipos de fondos o quedarme únicamente en fidelity y buscar algún mutual index del estilo aunque tenga mayor comisiones?

Y en cuanto a la renta fija, He visto que fidelity tiene buenos fondos como Fidelity® Long-Term Treasury Bd Index Fund ( FNBGX ) o Fidelity® U.S. Bond Index Fund. Quiza podria tener un 15% de uno de estos y otro como el comentado anteriormente para tener mas repartido geograficamente la renta fija, ¿como lo ves?

Muchas gracias! Saludos!

Hola Eduardo,

Si te soy sincero desconozco los fondos Fidelity, creo que son más comunes en EEUU que en España. Pero si los encuentras a baja comisión, adelante.

Yo recomendaría invertir puramente en fondos indexados y buscarlos a la mínima comisión posible. En España, el ganador es MyInvestor. Puedes encontrar casi todos los fondos Vanguard y Amundi a precios imbatibles. Si vas a elegir este camino te recomiendo sobreponderar más al MSCI que al S&P500, ya que incluye éste último. Los últimos 10 años de la bolsa de EEUU han sido tremendos, pero nadie te garantiza de que vaya a ser así en los próximos años.Por eso te también te recomiendo invertir en Ranta Variable europea y asiática.

Te recomiendo que te bases en las carteras de los robo advisors como Finizens o Indexa para tu asset allocation. Aunque son un poco más caros que montártelo por tu cuenta siempre los recomiendo por una simple razón: tienes la mejor ponderación de fondos y no tienes que hacer absolutamente nada, lo cual hace que sea mucho más sostenible a largo plazo.

Espero haberte ayudado. Un abrazo.

Muchas gracias Jordi,

Como ya tengo algo invertido, cogeré algunos fondos indexados con los dolares y otros fondos con myinvestor(los no americanos que salen mejor y tiene mas oferta).

Ya hice el asset allocation con indexa como me aconsejaste, pero lo que no entendí es que me comentases que invirtiera puramente con Myinvestor y luego me decias que finizens o indexa son mas caros.

Gracias, Un abrazo.

Hola Jordi,

Me gustaría saber si hay alguna diferencia en cuanto a rentabilidad a largo plazo (no volatilidad) entre una cartera tipo Bogle con solo 2 fondos globales de RV y RF, y una cartera indexada de cualquier roboadvisor compuesta entre 4 y 10 fondos como llegan a tener.

Por supuesto, el porcentaje destinado a RV o RF sería el mismo en ambos supuestos.

Gracias

La única diferencia entre invertir en más fondos sería una mayor diversificación. Recuerda que mayor diversificación no garantiza más rentabilidad, sino mayor protección ya que los activos están menos correlacionados. Aunque si inviertes en un fondo de RV global (MSCI World Index) y un fondo de RF global (Barclays Global Bond Index) la diferencia no sería tan grande. Además, simplifica mucho los rebalanceos de cartera.

Un abrazo Carlos.

Jordi:

Soy nuevo y te quiero preguntar lo siguiente:

En un fondo indexado que invierte en acciones con moneda diferente a la mía, por ejemplo en $, (y siendo yo europeo = €), siempre que elija este fondo con denominación en EUROS, tendré la certeza de que, cuando lo venda, estoy «blindado» contra el riesgo del tipo de cambio de la moneda de las acciones en las que invierte, tanto si el dólar ha subido como si ha bajado?

O, lo que esto quiere indicar es que si cuando venda, y el dólar hubiera subido no me beneficiaré del tipo de cambio, pero si hubiera bajado tampoco me perjudicaría el tipo de cambio?

Por ejemplo, si el fondo en el que invierto es el S&P 500, pero con denominación en EUROS, cuando venda, si el dólar ha aumentado de valor ¿no me beneficiaría del tipo de cambio? y, por el contrario, si el dólar ha disminuido de valor ¿no me perjudicaría dicho tipo de cambio?

Y si es el fondo en el que se invierte es mundial (varias y distintas monedas), pero con denominación del fondo en EUROS, ¿también ocurriría lo mismo que en el caso anterior? ¿Esto es así?

De todas formas, para «protegerme» completamente contra el tipo de cambio de moneda en ambos sentidos (tanto de que suba como de que baje), debería contratar un fondo indexado, pero HEDGE FUND?

Por ejemplo, si compro el FONDO INDEXADO DE RV del EUROSTOXX 50 denominado en EUROS, evita totalmente el “riesgo divisa”?

Muchas gracias de antemano.

Si inviertes en un fondo con denominación en EUR pero las empresas que lo componen cotizan en USA se reflejaría en el fondo también la rentabilidad (o pérdida) por el cambio de divisas euro/dólar.

Exactamente, si inviertes en un fondo donde todas las empresas están en euros, evitarías el riesgo divisa. Normalmente para invertir en Europa se coge un fondo que replique al MSCI Europe (e.g.: Vanguard European Stock Index). Pero este también tiene empresas empresas de Reino Unido, por lo que estaríamos en las mismas pero con la libra.

Hola Jordi, gracias de antemano por todos los consejos.

Puede que mi duda sea un poco boba. Tengo dudas sobre si realmente es necesario diversificar la cartera. He visto algún estudio que indicaba diferencias de rentabilidad de +1.3% a favor de una cartera diversificada con mayoría de fondos indexados respecto a una cartera sólo con el fondo vanguard s&p500 y ello en un periodo poco favorable. Esa diferencia no se la comen las comisiones del resto de fondos?

No está suficientemente diversificada con un fondo al s&p500?

Gracias de antemano!

Hoola! Gracias por todas tus aportaciones.

Tengo un plan de inversión por fín, despues de mucho leer. Me gustaría protegerme contra la inflación dado que mi horizonte es a largo plazo (30 años). Sé que hay varias opciones, hay alguna más adecuada que otra? Que porcentaje deberia destinar de mi cartera a esa protección? teniendo en cuenta que pretendo un 85variable-15%fija en principio.

Gracias de antemano!

Hola Jordi, desde interctive broker puedo comprar indices, fondos indexados e etf en euros?. Solo tengo que fondear con cash al broker y puedo seguir tus consejos?

gracias

Buenas Jordi:

Soy nuevo en esto de la inversión y me gustaría saber tu opinión, estos son los fondos que tengo contratados algunos son indexados y otros activos ( porque no encontraba ningún fondo indexado de esa característica) y que proporción deberían tener en la cartera o si debería quitar alguno.

El fondo Small Caps de trust value lo tengo contratado porque me veo los videos de alejandro y he decido probarlo una temporada aunque también me estoy pensando abrir el indexado para compararlos cuales me da mejor rendimiento o un MSCI World.

La proporción que quiero tener seria un 15% en renta fija y un 85% en renta variable.

SYP 500 IE0032620787

Global Emerging market IE0031786142

World Tech LU0171310443 (activo)

Developed World All Cap Equity IE00B5456744

Global Bond IE00B18GC888

Panda Agriculture & Water ES0114633003 (activo)

BGF Sust Energy LU0171289902 (activo)

Euro Aggregate Bond LU0836513423

Global Stock IE00B03HCZ61

Global small-cap True Value ES0179555018 (activo)

Bankinter EE.UU. Nasdaq 100 ES0114105036

Todo depende de los horizontes en los que quieras invertir. Si inviertes a +10 años, tener ese porcentaje en Renta Variable sería en mi opinión correcto. Si esperas recuperar las inversiones en 5 años, quizás sea mucho.

Los fondos que tienes en activo está bastante bien. Tiene sentido coyunturalmente hacer hincapié en Tecnológicas + Fondos en que invierten en activos reales (Panda Agriculture & Water Fund9

Hola Jordi antes que nada gracias por la atención que en su momento le pongas a mi comentario, soy nuevo en esto y he pasado casi tres semanas investigando lo mas que he podido sobre inversiones en internet y hoy llegue a este blog que me agrado mucho desde lo primero que leí que fue «sobre mi» como te digo en verdad soy nuevo en esto y tengo un capital en el banco y quiero invertir en fondos indexados que es a lo que mas o menos le he entendido mi pregunta es en cual podría invertir para comenzar y a que plazo y una duda el rendimiento es mensual, anual hay cosas que aún no entiendo, ante todo gracias

Hola Antonio,

Si nunca has invertido, no quieres complicarte mucho y tampoco quieres renunciar a tener una cartera compuesta por la combinación de los mejores fondos indexados, te sugiero que le eches un vistazo a la guía de inversión en robo advisors.

Saludos cordiales,

Jordi.

Hola, apenas estoy conociendo del tema y veo que siempre se habla de invertir durante 10 años, yo ya he acumulado mucha juventud ja ja tengo 55 años. Si me es rentable invertir en fondos indexados para hacerlo a corto plazo ? Mil Gracias por compartir tu conocimiento

Siempre recomiendo invertir sin importar la edad. Aunque, conforme más avanzada es tu edad, más recomendable es tener una mayor rentabilidad en Renta Fija para evitar sustos y tener garantizada una rentabilidad con poca volatilidad.

Me gustaría invertir en fondos de inversión inventado y con que cantidad se puede abrir una cuenta mi nombre es Ángel Saltos

Gracias Jordi! Aprendi mucho en este articulo y todas las respuestas que diste.

Yo soy de mexico pero vivo en Nueva Zelanda y me gustaria empezar a invertir mensualmente en fondos Indexados.

Yo puedo utilizar esos brokers tambien Indexa. Finizens Robo advisor?

Muchisimas gracias!

Aurora,

Lamentablemente Indexa Capital y Finizens no operan fuera de Europa. Investiga sobre robo advisors internacionales como Betterment, Wealthfront o directamente desde Vanguard. Estoy seguro que encontrarás uno con prestaciones similares. Espero que sirve útil!

Hola Jordi

En primer lugar gracias por compartir tus conocimientos. Soy un principiante en el tema de las inversiones y quiero empezar en este año. Tengo claro pues que lo haría con un roboadvisor.

Mi horizonte temporal son 10 años. Tengo 47 años. Mi objetivo es obtener una renta anual a partir de ese plazo.

Tengo dudas, a la rentabilidad anual que anuncian los fondos supongo que hay que descontar la inflación?

Caso A: aportaciones anuales de 5.000€ durante 10 años.

Caso B: Invertir 50m€ ahora y esperar 10 años?

Fondo indexado, PP indexado o ETFs? O combinar algunos de ellos?

Muchas Gracias por tus comentarios

Hola José,

Aunque es algo personal y depende de muchas variables, yo optaría por el caso A. Tendrás una diversificación temporal mayor, y tal como está la bolsa ahora mismo (en mi opinión un poco inflada), reducirás el riesgo si las malas lenguas de una crisis en ciernes se cumplen. Aunque hay diversos estudios que demuestran empíricamente que los inversores que invierten all-in suelen tener mejores rentabilidades. Pondera las dos respuestas y elige según tu apetito de riesgo.

Respecto a la otra pregunta: fondo indexado. Por qué? Traspasos gratis, aportaciones sin comisión y más ventajas fiscales.

Si quieres invertir en robo advisors te dejo una comparativa que seguro que te parecerá intersante.

Espero haberte ayudado! 😉

Hola de nuevo Jordi

Al invertir de forma manual y rebalancear uno mismo la cartera, existe el riesgo de que el banco te cambie a la larga las condiciones?

En los robo Advisor no sería así?

Entiendo que el traspaso entre fondos tienen la misma ventaja fiscal ya sea rebalanceando uno mismo que a través del robo advisor no?

Muchas Gracias de nuevo por tu tiempo

Hola José Manuel,

El riesgo que comentas siempre está ahí. Pero al ser fiscalmente fondos de inversión si te cambian las condiciones podrás moverlos libremente sin impuestos (y normalmente sin ninguna comisión tampoco). Pasó no hace mucho con BNP Paribas donde hubo una desbandada a MyInvestor cuando cambiaron las condiciones.

En el caso de los robo advisors, los rebalanceos con su consecuente optimización fiscal (compensar fondos con pérdidas con fondos con beneficios) te la hacen automáticamente ellos. De ahi que te cobren una pequeña comisión de gestión, por esto y por seleccionarte según tu perfil de riesgo la mejor cartera de fondos indexados. Los robo advisors están hechos para que no te preocupes de nada.

Espero haberte ayudado.