Invertir en oro es siempre una opción recomendada. Más todavía en un entorno de fuerte incertidumbre, conflictividad y turbulencias macroeconómicas.

En este artículo analizo las mejores razones para invertir en oro + Selección de 3 buenos ETFs para invertir de una forma fácil y rápida replicando la cotización del oro físico. Acabaré con las fuentes y lecturas recomendadas que sustentan mis argumentos.

Como el tiempo es oro, vamos al lío.

El oro como dinero natural

Cada cosa en la naturaleza tiene asignada su utilidad. El oro es el dinero natural por sus cualidades únicas. Hagamos un breve repaso antes de empezar de algunas.

El oro es el depósito de valor por excelencia, como veremos más adelante. En los últimos 500 años el stock del oro ha crecido a un ritmo anual del 1.2% por una oferta limitada por la naturaleza y la minería (solo en 2020 el stock de dólares creció salvajemente al 19.1%). Esto lo convierte en una unidad de cuenta consistente e invariable para medir los precios a lo largo del tiempo y favorecer un cálculo económico sólido.

Su composición química no está sujeta a la degradación o la decadencia. Un gramo de oro actual es idéntico a un gramo de oro extraído por los romanos.

No necesita ser gestionado por ningún banco ni gobierno (es un poder financiero descentralizado). Elimina el siempre presente error humano de la ecuación.

¿Por qué invertir en oro? 7 razones de peso

En la última entrega de la newsletter compartí por qué pienso que invertir en oro es una de las mejores cosas que se pueden hacer actualmente. Di 7 razones que valen su peso en quilates en un contexto de fuerte incertidumbre, turbulencias macroeconómicas y una conflictividad que arrastra a los políticos a imprimir más sin mesura.

Mi intención con este artículo es profundizar en cada una de ellas, con las fuentes que las respaldan y con gráficos que te ayuden a entenderlo visualmente. Cuando acabes de leer este artículo desearás atesorar oro igual que Gollum intentaba poseer el anillo. ¡¡Mi tesoro!!

1. Poder adquisitivo del oro a lo largo de la historia

El oro se considera la mejor reserva de valor que existe hasta la fecha.

El oro preserva casi intacto su poder adquisitivo durante miles de años, que es uno de los requisitos fundamentales del dinero. Para que lo entiendas mejor vamos a ver 3 ejemplos concretos que te afectan en la vida cotidiana.

- Coste real de comprar un iPhone. Una queja común es que el precio de comprar el dispositivo de Apple no deja de subir. ¿Pero realmente está subiendo de precio? Si lo comparamos respecto al oro no es así. El primer iPhone lanzado por Steve Jobs en 2007 se podía comprar por 0.92 onzas de oro. El iPhone 14 Pro a 0.87 onzas de oro.

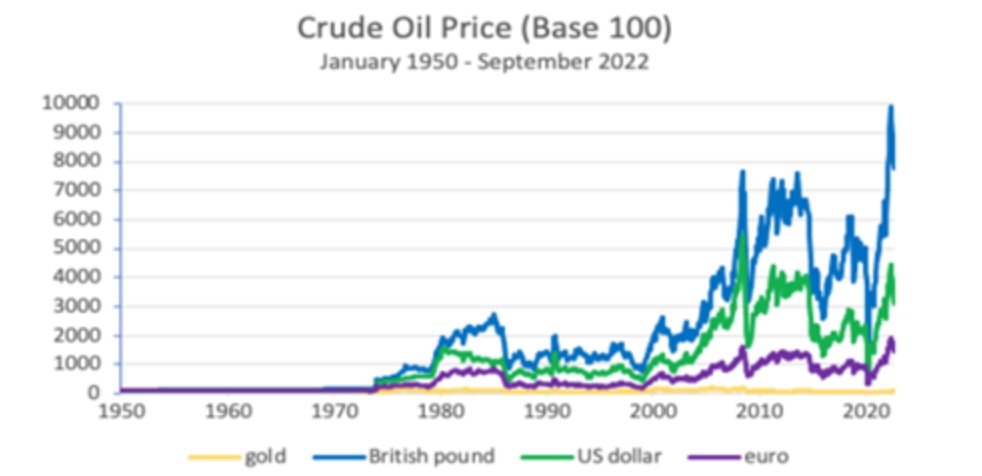

- Pecio real de comprar gasolina. ¡Qué cara está la gasolina! Escucharás cada vez más. Un gramo o una onza de oro compra esencialmente la misma cantidad de petróleo crudo hoy que en cualquier momento de las últimas siete décadas. ¿Sube el precio de la gasolina o sube el precio del dinero?

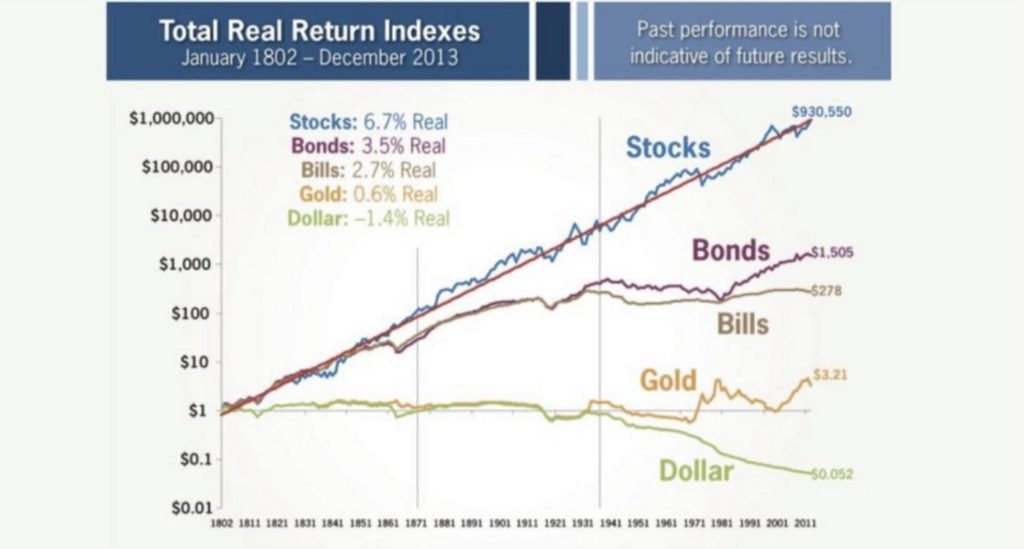

- Evolución de 1$ invertido en oro durante los últimos 200 años. Una regla básica. Si quieres aumentar tu patrimonio a largo plazo invierte en acciones. Si quieres conservarlo en oro. Y si quieres perderlo déjalo en dólares.

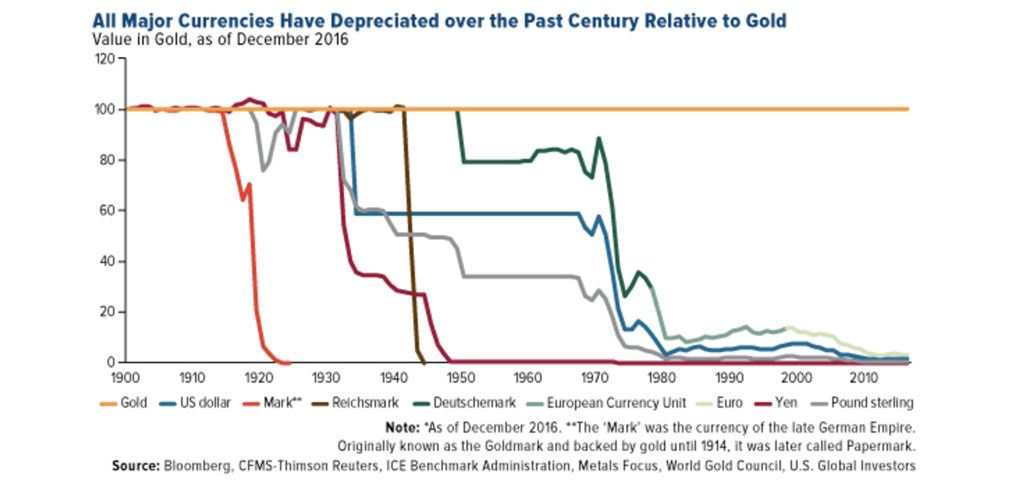

2. Valor de las principales monedas fiduciarias respecto al oro en el último siglo

Si algo comparten todas las monedas fiduciarias que gobiernan actualmente la economía (Dólar $, Euro €, Yen japonés ¥, Libra esterlina £) es su pérdida de valor constante e imparable respecto al oro. En la mayoría de casos su valor ha caído casi un 100% respecto al material precioso. (Podéis verlo en el gráfico).

A largo plazo, invertir en el Euro es como invertir en humo.

Hablando llanamente esto se puede deber a dos hipótesis. O baja el valor de la moneda o sube el valor del oro. Veamos una por una.

1) El caso que mejor lo explica. Las divisas están perdiendo fuertemente su valor real debido a que los banqueros centrales están aumentando su oferta. Cuanta más moneda haya en circulación, menor será su valor. Recomiendo encarecidamente leer el paper del exgobernador de Inglaterra Mervyn King No money, no inflation. Nos muestra la correlación casi perfecta entre la oferta monetaria y la inflación a medio/largo plazo. El oro sin embargo mantiene su valor casi intacto porque su oferta aumenta muy lentamente.

2) El oro cada vez vale más (caso menos probable si consideramos que su valor ha permanecido caso intacto a lo largo de la historia). A largo plazo su precio va envolviendo al volumen de la divisa que exista en cada momento histórico.

Los dos casos nos llevan a la misma conclusión: Si queremos conservar nuestro poder adquisitivo debemos invertir en oro y no dejarlo largos períodos de tiempo en depósitos fijos, la presa favorita de la inflación.

3. Demanda sólida y creciente

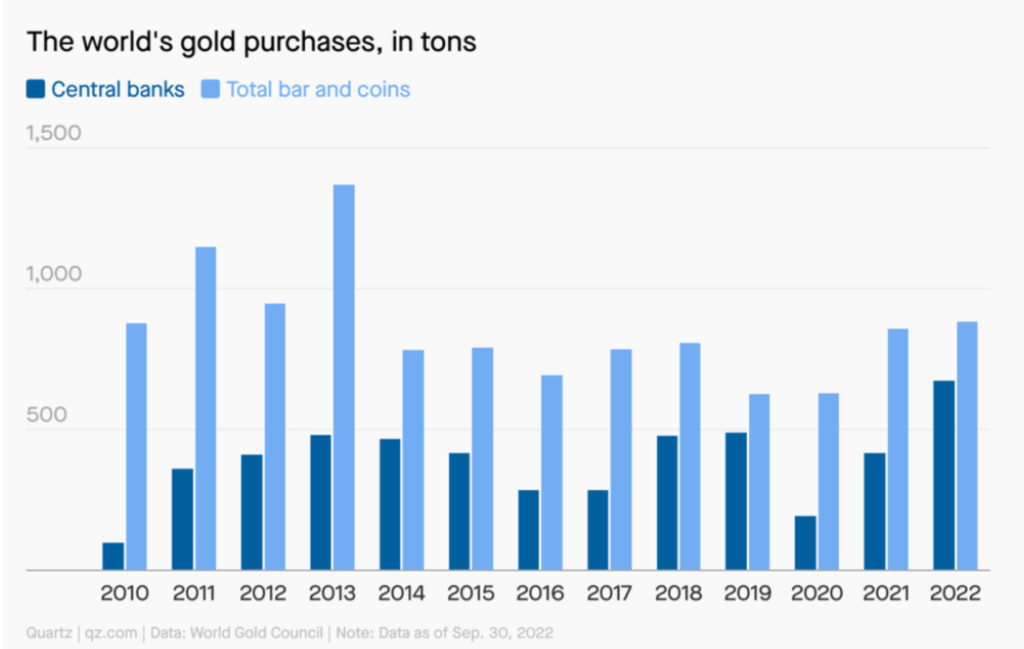

El mejor ejemplo de esto es que los propios bancos centrales, los mayores defensores del dinero Fiat, están aumentando fuertemente sus reservas de oro desde 2013 según World Gold Council ¿Acaso confían poco en el producto que venden? Es como si un pescatero vendiese su propio pescado para comprar el mismo pescado en otra pescadería. Sospecharía, cuanto menos…

Como nos ha demostrado el oro desde que se descubrió por primera vez hace miles de años: siempre ha tenido y, es probable, que siga teniendo demanda. Ya sea como refugio de valor, para joyería, lujo o simplemente por codicia, el oro siempre tendrá compradores y una demanda casi garantizada.

4. Escudo contra la inflación

En un artículo del blog ya recomendé el oro como una fantástica forma de invertir en entornos de alta inflación. El oro es un activo real. Esto significa que existe físicamente y tiene una oferta limitada por la propia naturaleza y la minería rentable. Por esta razón atrapa excelentemente bien las subidas generalizadas de los precios (protección frente a la inflación).

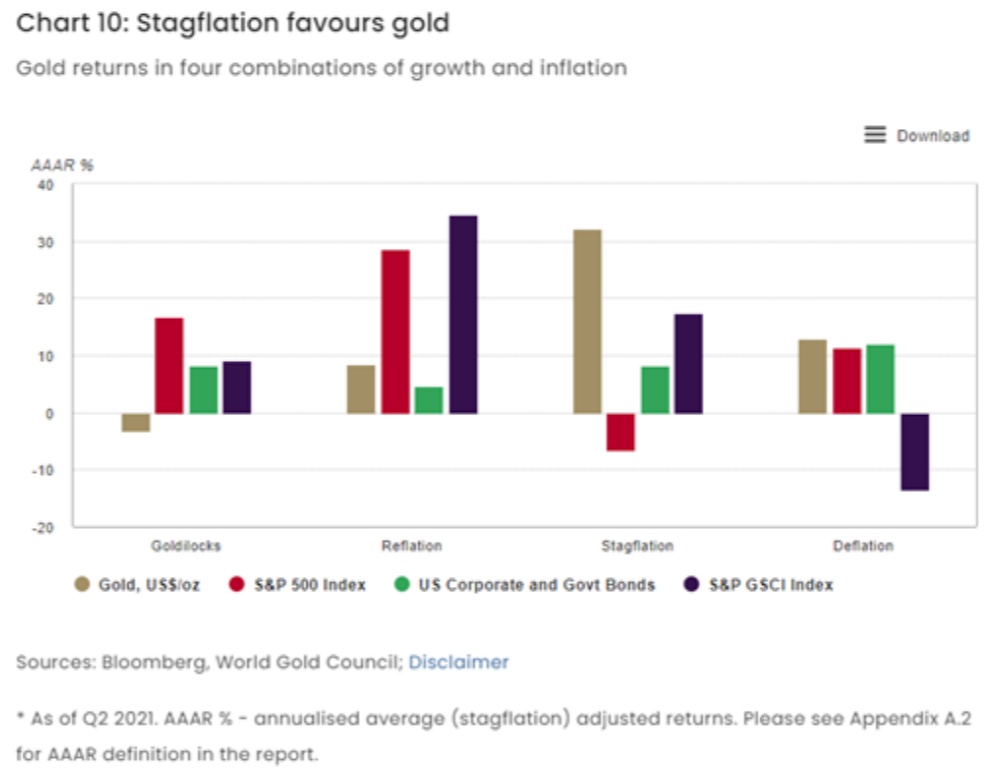

Pongámonos en la peor situación de la economía en los próximos años. Aquella más probable según los analistas y el consenso económico. En esta situación se producirá estanflación (desaceleración de la economía + Altas cuotas de inflación). En este escenario invertir en oro se plantea como la mejor opción según Bloomberg y World Gold Council.

5. Buena forma de diversificación respecto a las acciones y los bonos

Siempre nos dicen que diversificar consiste en no poner todos los huevos en la misma. Pues bien, yo añadiría a cualquier cesta huevos de oro. Si la cesta se rompe los huevos de oro quedarán intactos debido a su fuerte resistencia. Entiéndase la metáfora.

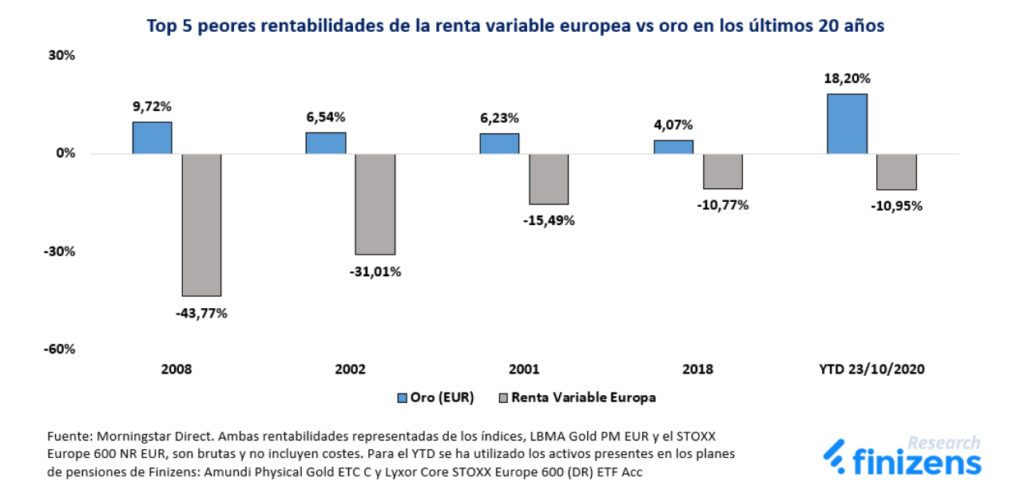

El oro tiene una baja correlación con activos tradicionales (Renta Variable y Renta Fija) y es un buen escudo en mercados bajistas. Como nos muestra este gráfico elaborado por Finizens, en los 5 peores resultados anuales del mercado bursátil europeo de los últimos 20 años, el oro presentó una rentabilidad positiva.

6. Efecto Lindy

El oro es antifrágil.

Nassim Taleb nos da en su libro Antifrágil un regla contraintuivia para predecir lo que tendrá valor en el futuro: cuanto más tiempo haya existido algo es más probable que siga existiendo en el futuro.

No sé cómo serán las sociedades del futuro. Pero es más probable que escuchen a los Rolling Stones antes que a Rosalía, lean El Quijote antes que la última novela de moda de vampiros enamorados y utilicen el oro como reserva de valor. Las primeras monedas de oro se acuñaron bajo el reinado de Creso, hacia el año 550 a. C (llevan vigentes más de 2.500 años). El Euro € lleva vigente apenas 20 años.

7. No sujeto al control político

El oro es a un político lo que el agua bendita a un vampiro.»

-HARRY BROWNE

Aquello que «no existe» no se puede ni controlar ni tasar.

Como hemos dicho varias veces: el oro tiene una oferta limitada (una de las principales características que hace el Bitcoin valioso, por cierto). No se puede crear oro de la nada. Muchos alquimistas lo han intentado a lo largo de la historia sin éxito.

Esto lo convierte en el peor enemigo de los políticos, siempre con incentivos partidistas de recurrir al crédito. Un sistema financiero gobernado por el oro cierra el grifo de la inflación y la deuda sin respaldo alguno. Los políticos no pueden financiar guerras vendiendo promesas de pago ni arruinar a generaciones enteras hipotecando el futuro.

De hecho, en períodos oscuros de la historia se han producido confiscaciones de oro. Como las que hizo Mussolini, la Alemania Nazi o Roosevelt.

3 mejores ETFs para invertir en oro

Existen muchas formas de invertir en oro. Cada una tiene sus pros y sus contras. Pero como esto es un blog de inversión en Bolsa, vamos a invertir en oro a través de ETFs o Exchange-Traded Funds, debido a lo fácil y rápido que resulta. Y como el tiempo es oro, te voy a dar directamente los que considero los 3 mejores ETFs del oro.

ETF 1. Invesco Physical Gold ETC

Este ETF que cotiza en la Bolsa de Londres, Ámsterdam, Milán, Suiza y Alemania está denominado en dólares. Tiene como objetivo proporcionar la rentabilidad del precio al contado del oro a través de certificados garantizados en oro físico (ETC).

Cada ETC de oro es un certificado respaldado por lingotes de oro físicos custodiados en las cámaras acorazadas de J.P. Morgan Chase Bank en Londres. Tiene un total de activos existentes de aproximadamente de 15.000 millones de euros y unas comisiones fijas del 0.12%.

ETF 2. WisdomTree Physical Gold

Se trata de otro ETF en formato ETC (Exchange-Traded Commodity) que tiene como objetivo facilitar la compra, venta y tenencia del oro físico. Su precio de cotización está íntegramente ligado a la cotización del oro físico. Los lingotes de oro están custodiados por HSBC Bank.

Únicamente se incluyen en este activo lingotes de oro que hayan pasado el certificado de London Bullion Market Association’s (LBMA). Tiene un costes fijos del 0.39%.

ETF 3. ETFs Physical Swiss Gold

Otro ETF emitido por WisdomTree. Idéntico al anterior pero añadiendo tres cambios. 1) Posesión de los derechos de uso del oro (podrás solicitar que nos te envíen el oro) 2) Comisiones de 0.15% 3) Custodiado en Zurich por JPMorgan Chase Bank. Auténtico oro suizo.

Libros y fuentes

Estoy seguro de que existen mejores fuentes para adquirir una buena formación en oro (si conoces alguna te agradecería que la compartieses en los comentarios). Pero las que comparto son las que personalmente me han hecho valorar a este material precioso.

- Patrón Bitcoin (Saifedean Ammous). Un libro que aunque trate de crypto tiene muchas nociones interesantes de teoría monetaria. Y cuando entra la teoría monetaria, el oro siempre reluce más.

- In Gold we trust. Un informe periódico con cientos de gráficos y fuentes que nos muestran la hegemonía financiera del oro.

- El oro como dinero natural (James Turk). Mises Institute. Artículo que resume muy bien algunas de las características del oro comentadas en este post.

- Tavi Costa. Gestor del fondo Crescat Capital y ferviente defensor de los activos reales como el oro o la plata. Siguiéndole en cuenta de Twitter empezarás a amar a los metales preciosos.

- Invertir en oro desde cero (Alejando Álvarez). Un pequeño libro que me regaló mi amigo Alejandro y que espero que poder agradecerle con esta recomendación. Una mini guía para invertir en oro a través de ETFs, en monedas físicas o través de otras opciones.

#MakeGoldGreatAgain (si es que alguna vez dejó de ser grande…). Con esto me despido. Espero que te haya sido útil el artículo. Si es así, agradecería su difusión. Te animo a que te suscribas a la newsletter donde aglutino el mejor contenido.

¡Nos vemos a la próxima!

Jordi.

excelente!

muchas gracias

Buenas Jordi!

¿Qué broker utilizas para invertir en estos ETF de oro?

Gracias, un saludo!!

Hola Cristian.

Puedes encontrarlos fácilmente en DeGiro o Interactive Brokers. Yo personalmente los tengo en el primero.

Espero que te sirva.

Jordi