CAPM es un modelo de valoración de activos financieros (del inglés Capital Asset Pricing Model). El más importante y utilizado en las Finanzas. Aunque sí que es cierto que, como cualquier modelo que intenta explicar la realidad, a veces no consigue explicarla a la perfección. Sobre todo el CAPM se ha puesto en duda en esta crisis económica.

La fórmula a la que llegaron dos premios Nobel de Economía ( William Sharpe y Harry Markowitz) relaciona el riesgo de una inversión con la rentabilidad esperada. Sirve para averiguar si un activo financiero o conjunto de ellos (cartera) está infravalorado o sobrevalorado según la rentabilidad que nos ofrece el mercado. Y partir de ahí poder tomar decisiones de compra o de venta.

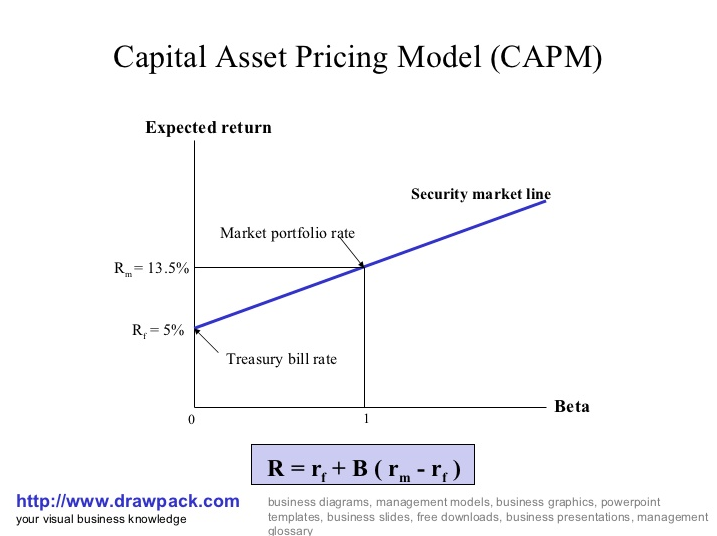

Con el modelo podemos interpretar que si un inversor no decide asumir ningún riesgo entonces su rentabilidad esperada cuando invierte en un activo i es la rentabilidad el activo libre de riesgo (Rf). En la segunda parte de la ecuación tenemos la diferencia entre la rentabilidad del mercado y la del activo libre de riesgo. ßeta es el riesgo del mercado. Por cada unidad de riesgo de mercado adicional aumentaremos esta diferencia.

¿Por qué consideramos sólo el riesgo de mercado? El riesgo de mercado es el riesgo global que tiene por ejemplo el índice cotizado Ibex35. ¿Por qué tener en cuenta sólo su rentabilidad y riesgo obviando la rentabilidad y riesgo un activo o cartera en concreto? Si queremos valorar un activo financiero o cartera, no el del mercado… ¿Tiene sentido esto?

El riesgo total se puede partir en dos riesgos: el único y el de mercado. El primero hace referencia a todas las decisiones que se toman en el seno de una empresa y afecta a su cotización en Bolsa. Por ejemplo malas decisiones de los directos, falseamiento de cuentas contables, mal planteamiento de las decisiones estratégicas… En general cualquier mala decisión interna. Sin embargo el riesgo de mercado engloba a la empresa en un conjunto macroeconómico, político, social, cultural. Por ejemplo que el BCE modifique los tipos de interés, que el país esté en las entrañas de una gran crisis económica y social. Cualquier inestabilidad global que hace que los inversores miren como malos ojos a los mercados.

Pues bien, cuando un inversor realiza varias inversiones y diversifica su cartera, el riesgo único tenderá a cero. Y solamente nos quedamos con el riesgo de mercado, también conocido como ßeta. El CAPM nos dice que cualquier rentabilidad de una inversión cualquiera estará subordinada a la del mercado.