¿Quieres construir tu propia cartera indexada con ETFs y fondos indexados y necesitas algo de inspiración?

Mucha gente que empieza a invertir en plataformas como MyInvestor tiene la duda de cuáles son los mejores activos para invertir y con qué ponderación comprarlos. Mi misión con este post es darte 7 sólidas y contrastadas carteras indexadas según el binomio de rentabilidad-riesgo.

Tres puntualizaciones antes de echarnos a la piscina.

1️⃣ Antes de invertir te aconsejo que leas la guía sobre cómo invertir en fondos indexados. Allí tienes todo lo que necesitas saber para empezar (desde la definición de los fondos índice hasta cómo hacer un rebalanceo de carteras).

2️⃣ Si por el contrario crees que puedes gozar de mayor tranquilidad invirtiendo en fondos indexados con carteras creadas y rebalanceadas por gestores profesionales te aconsejo redirigirte a la guía para invertir en robo advisors.

3️⃣ Disclaimer. Las carteras que vas a ver son ejemplos. Muchos de ellos propuestos por profesionales de la inversión. Pero no dejan de ser ejemplos. Adáptalos a tu apetito de riesgo, y antes de invertir realiza la oportuna investigación.

Si sigues interesado en construir tu cartera de inversión manualmente… ✔️📊

¡Allá van 7 poderosos ejemplos de carteras indexadas para inversores pasivos!

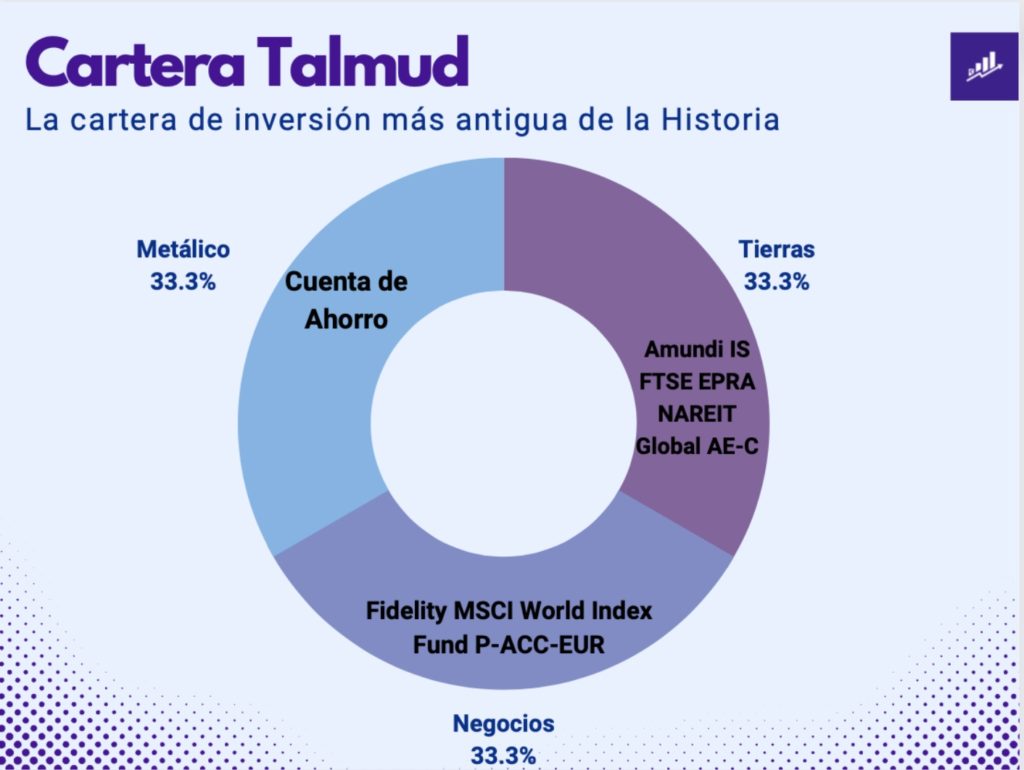

1. Cartera indexada Talmud

Se trata de la cartera de inversión más antigua de la Historia.

La estrategia del Talmud se basa en la ley civil y ceremonial judía, conocida como el Talmud, de donde toma su nombre la cartera. El texto judío que data miles de años atrás ya daba nociones básicas sobre cómo crear una cartera indexada diversificada para proteger y hacer crecer nuestro patrimonio. Textualmente decía:

«Que cada hombre divida su dinero en tres partes, e invierta un tercio en tierras, un tercio en negocios, y un tercio lo guarde en reserva.«

Veamos uno por uno.

1/3 en Tierras. El texto refería a tierras de cultivo. Aunque en la actualidad se puede extender a cualquier propiedad inmobiliaria que te permita generar rentas: viviendas, locales comerciales, garajes, terrenos… La idea es tener un tercio de nuestro patrimonio en un activo real que nos proteja de la inflación mediante plusvalías pero también nos vaya generando rentas.

El activo que elegiremos es un fondo indexado que replique el índice FTSE EPRA/NAREIT Global, ya que es una forma efectiva de invertir fácilmente en las empresas de Real Estate más importantes del mundo.

1/3 en Negocios. En el siglo II d.C. está parte se centraba exclusivamente en el comercio. Pero en la actualidad se puede considerar cualquier negocio que nos permita obtener beneficios. Esto puede ser a través de la creación de empresas propias o comprando acciones de negocios ya creados gracias a la Bolsa. Aquí la cartera busca aprovechar los tiempos de bonanza y atrapar lo máximo posible las subidas.

El activo que elegiremos para nuestra cartera indexada es un fondo que replique al MSCI World Index, ya que de esta forma podremos invertir en empresas de gran y mediana capitalización de más de 27 países desarrollados.

1/3 en Metálico. Los seguidores del Talmund judío guardaban una cantidad en liquidez para afrontar gastos imprevistos o aprovechar oportunidades que se fuesen presentando.

En este caso podemos dejarlo en la cuenta de ahorro que nos retribuya con el mayor TAE posible.

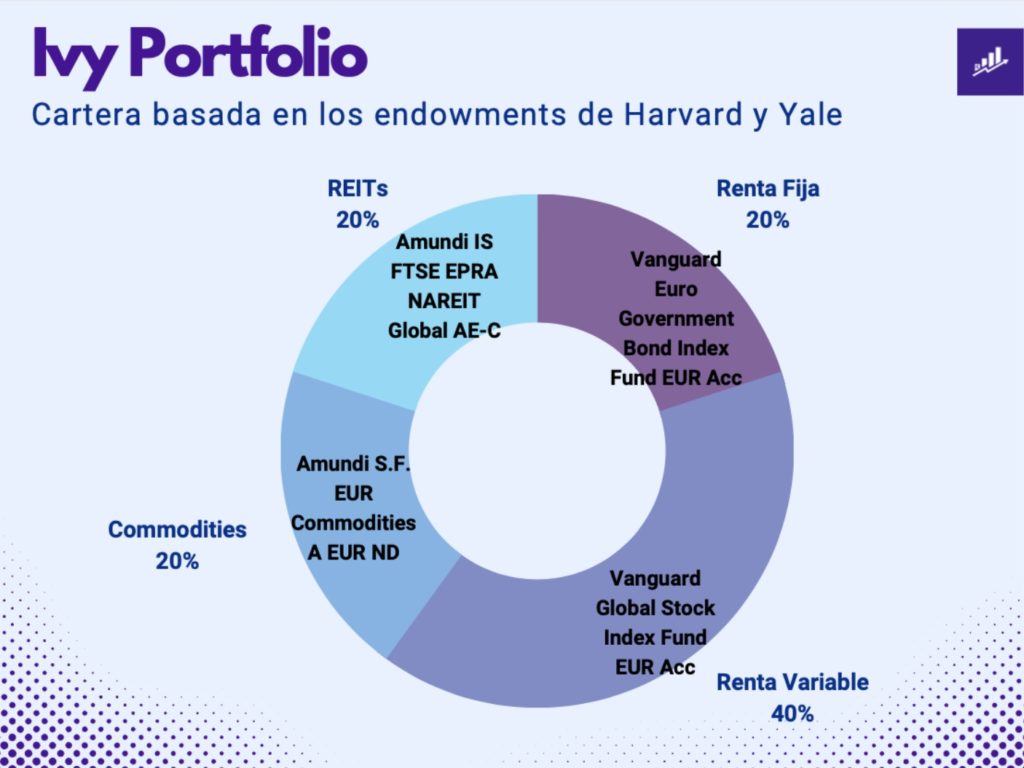

2. Cartera Ivy Portfolio

La cartera Ivy Portfolio de Meb Faber replica las exitosas estrategias de inversión de los endowments de Yale y Harvard de una forma que cualquier inversor individual pueda seguir.

Muchas de estas inversiones estaban destinadas exclusivamente para inversores institucionales. Pero afortunadamente sus principios de inversión se pueden reproducir fácilmente a través de una cartera indexada compuesta por fondos índice y EFTs.

Una parte que encuentro muy interesante de la Ivy Portfolio es que le da mucha importancia a los activos reales. Equipondera la presencia de commodities y Real Estate con acciones y bonos para protegernos de la alta inflación o la incertidumbre.

La cartera Ivy Portfolio tiene el siguiente aspecto:

- 20% Acciones de Estados Unidos.

- 20% Acciones Internacionales

- 20% Bonos Intermedios

- 20% Commodities

- 20% REITs

Si quieres ampliar más información te recomiendo que pongas en tu radar el libro de Meb Faber Ivy Portfolio (Empresa Activa).

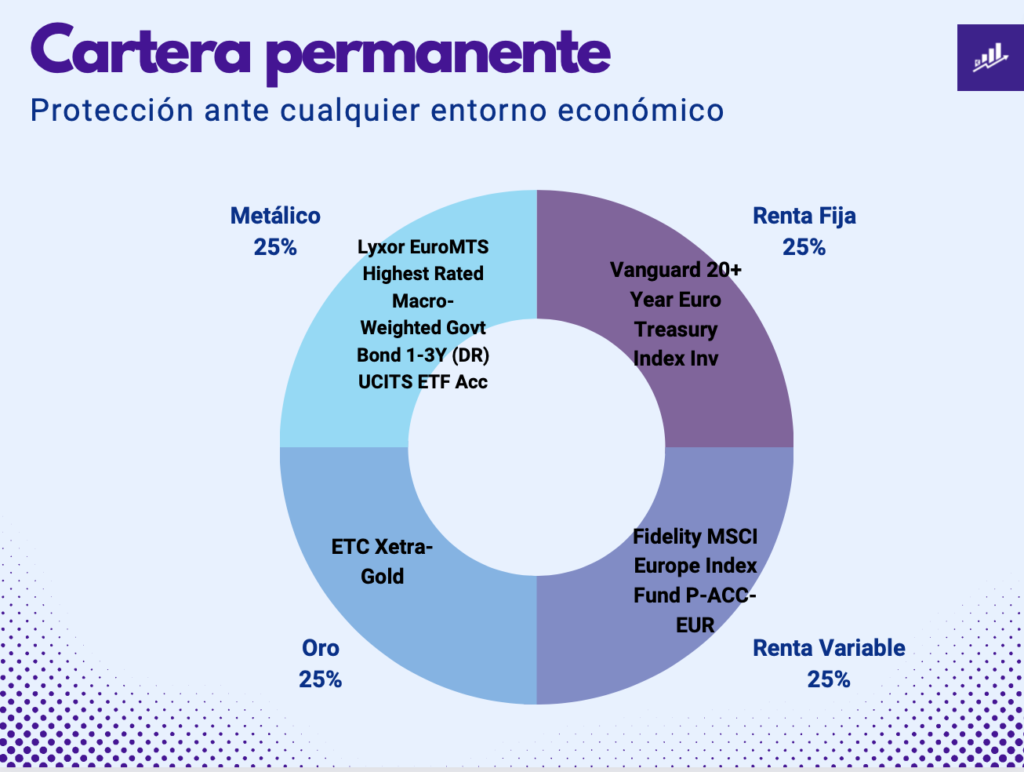

3. Cartera Permanente

La Cartera Permanente es una estrategia de inversión diseñada por Harry Browne en la década de los 70 y que tiene como objetivo proteger nuestros ahorros ante cualquier entorno económico.

Como dice Warren Buffett la primera regla de la inversión es no perder dinero. La segunda es no olvidar el primera. En esto se puede resumir la Cartera Permanente.

Está basada en 3 principios fundamentales. 1) Seguridad al protegernos de la incertidumbre 2) Estabilidad al perseguir retornos consistentes en el tiempo y 3) Simplicidad al buscar la sobriedad en la composición de sus activos.

Y está compuesta por 4 activos destinados a protegernos o beneficiarnos ante cualquier escenario.

- Acciones. La Renta Variable nos permitirá atrapar al máximo las subidas en tiempos de Prosperidad.

- Bonos. La Renta Fija actuará como escudo ante entornos de depresión y deflación.

- Oro. Una defensa frente entornos de alta inflación, crisis monetarias o una fuerte incertidumbre.

- Efectivo. Un escudo a tu patrimonio que te beneficiará cuando se produzcan contracciones monetarias o recesiones económicas que se traduzcan en deflación.

Estos cuatro activos pueden ser replicados fácilmente con fondos y ETFs para crear una cartera indexada a prueba de balas.

Para disfrutar de todos los beneficios de la Cartera Permanente se recomienda que nuestros activos sean de geografías locales. En el caso de España optaremos por fondos indexados europeos.

Si estás interesado en invertir en la Cartera Permanente te recomiendo el fondo MyInvestor Cartera Permanente. Comprando participaciones del mismo tendrás una cartera permanente gestionada por gestores de primer nivel (Carlos Santiso y Rafael Ortega).

Ver MyInvestor Cartera Permanente

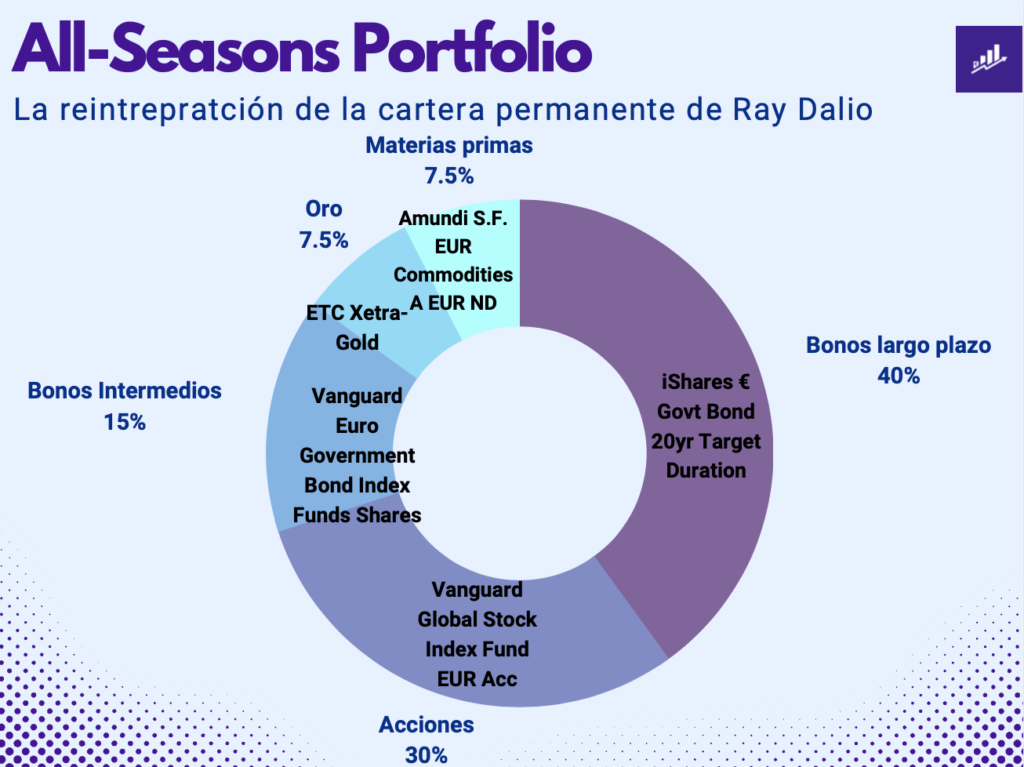

4. All-Seasons Portfolio

La cartera All-Seasons nace de la filosofía de inversión de Ray Dalio gestionando el fondo All-Weather de Bridgewater Associates. Se puede considerar una reintrepretación personal de la cartera de permanente por sus principios conservadores.

La cartera All-Seasons se popularizó en uno de los libros de Tony Robbins. Al ser entrevistado Ray Dalio dijo que a pesar que el fondo de All-Weather estaba reservado para inversores institucionales sus principios se podían replicar fácilmente con una cartera indexada compuesta por fondos indexados y ETFs.

Esta cartera se comporta bien ante cualquier entorno económico. Pero eso está compuesta por activos sólidos descorrelacionados entre sí para darle una mayor diversificación. Si quieres protegerte ante un futuro incierto pero sin dejar de renunciar a rentabilidad decente puede ser una buena alternativa.

All-Seasons Portfolio está compuesta por los siguientes activos:

- 40% en bonos a largo plazo

- 30% en acciones

- 15% con bonos con vencimiento a medio plazo

- 7.5% en oro

- 7.5% invertido en materias primas

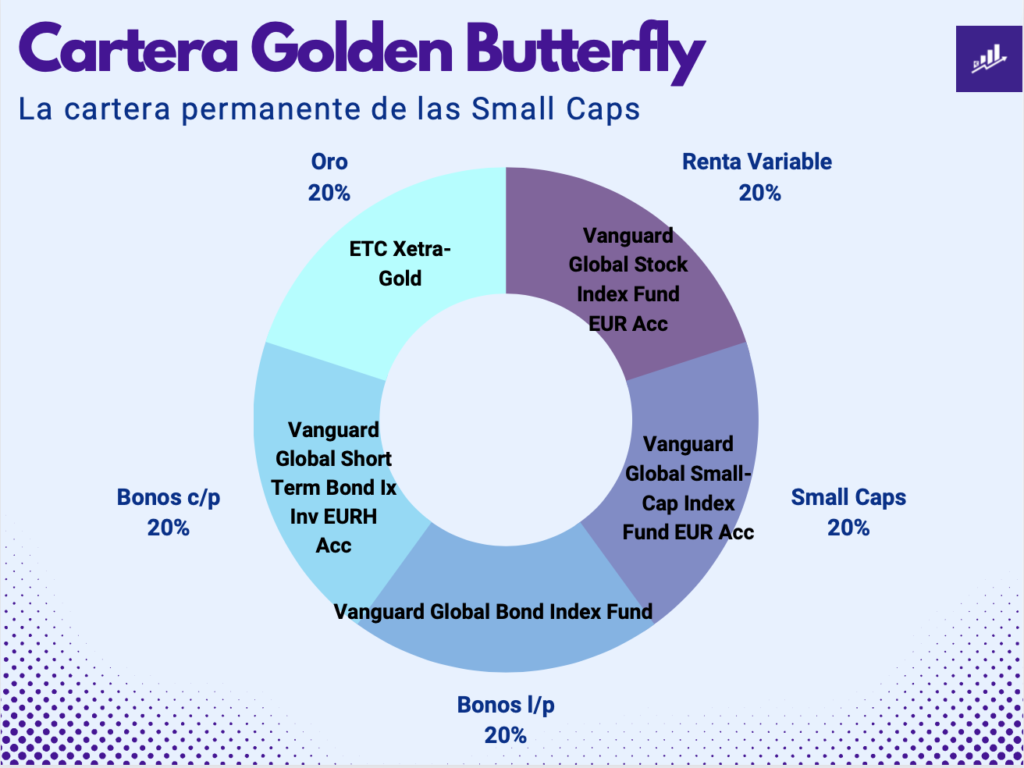

5. Cartera Golden Butterfly

Es otra reinterpretación de la cartera permanente realizada por Tyler, autor de la web de PortfolioCharts.com. El único añadido es que se incluyen las empresas de pequeña capitalización. La razón es simple: las pequeñas empresas suelen ser más volátiles en el corto plazo, pero históricamente suelen obtener una rentabilidad superior a las blue chips.

Decíamos que la cartera permanente estaba pensada para funcionar bien en épocas de prosperidad, recesión, inflación y deflación. Pues bien, la Cartera Mariposa Dorada pierde ese equilibrio para aportar una rentabilidad adicional en épocas de prosperidad.

La Golden Butterfly es considerada una de las mejores carteras indexadas ajustadas al riesgo que existen. Combina los principios de prudencia de la renta fija + oro, pero intenta ser más agresiva en épocas de bonanza económica.

Su composición es la siguiente:

- 20% en Renta Variable Global

- 20% en Empresas de Pequeña Capitalización

- 20% en Bonos a Largo plazo

- 20% en Bonos a Corto Plazo

- 20% en Oro

Y su composición con fondos indexados y ETFs concretos:

Al igual que la cartera permanente todos los activos deberían proceder de la misma geografía para que esté totalmente equilibrada. Aunque se puede realizar pequeñas excepciones para personalizar la cartera. En nuestro ejemplo hemos elegido activos globales.

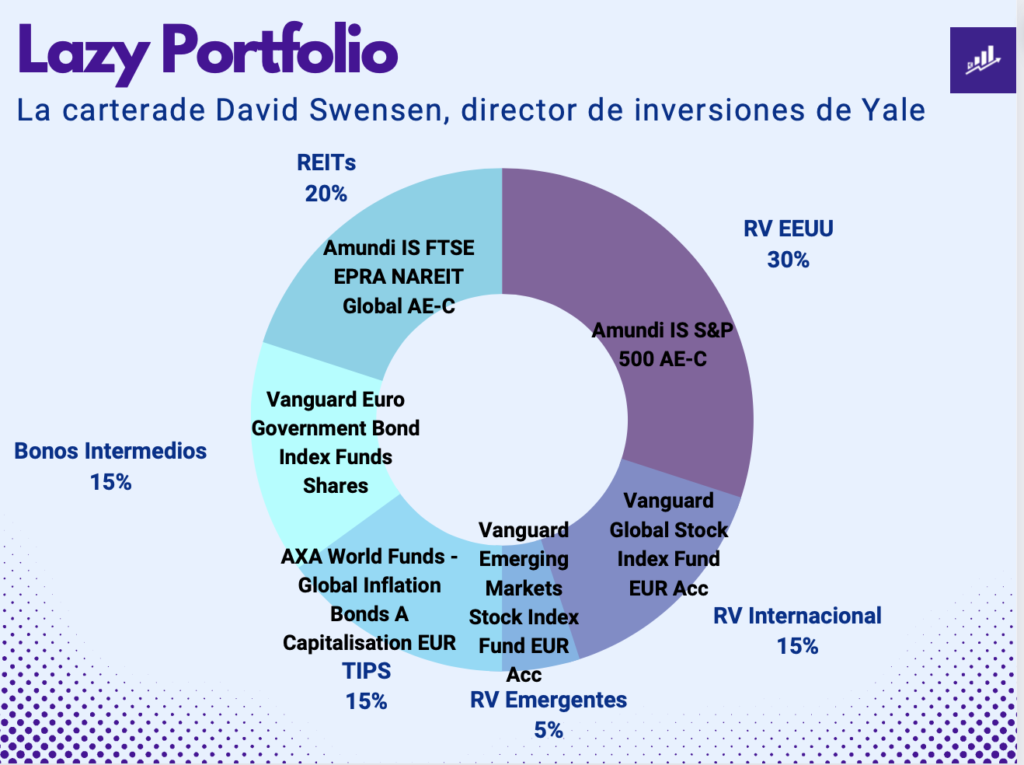

6. cartera indexada Lazy Portfolio

Se trata de otra cartera inspirada en los endowments de las universidades americanas. Esta cartera indexada se inspira concretamente en el Yale Endowment gestionado por David Swensen, carismático director de inversiones de la universidad y conocido por su buena rentabilidad tras más de tres décadas de gestión.

Originalmente este fondo estaba reservado para inversores institucionales inaccesibles para inversores pequeños como tú y como yo. Aunque el autor comparte en el libro Uncoventional Sucess su filosofía de inversión haciendo que la asignación de los activos se pueda replicar fácilmente con fondos indexados.

Una de las características más importantes de la cartera de David Swensen que es incluye los Mercados Emergentes y le da un fuerte peso al Real Estate. Además, la Renta Variable forma la mayor parte de la composición (en total un 50%).

Sin duda una cartera para personas que no temen al riesgo y buscan obtener una rentabilidad a pesar de la volatilidad.

Quedaría con el siguiente aspecto:

- 30% Renta Variable de EEUU

- 15% Renta Variable Internacional

- 5% Mercados Emergentes

- 15% TIPS o bonos ligados a la inflación

- 15% Bonos intermedios

- 20% REITs

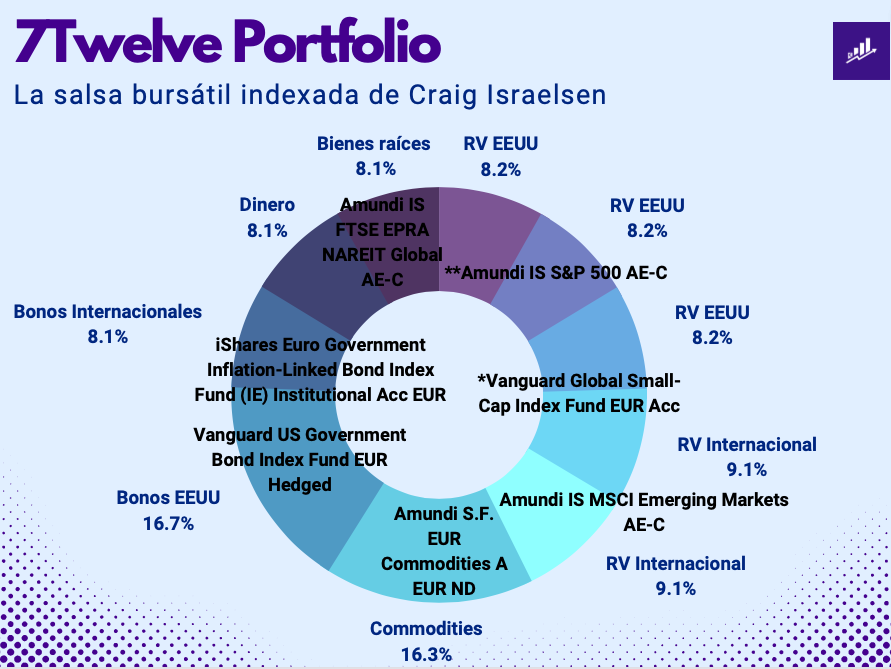

7. 7Twelve Portfolio

La cartera 7Twelve fue creada por Craig Israelsen, doctor en economía y Ejecutivo Residente en el Programa de Planificación Financiera de la Universidad del Valle de Utah.

Intenta invertir en multitud de activos con el objetivo de tener un portfolio de activos altamente diversificado. El nombre procede de invertir en 12 fondos a través de 7 clases distintas de activos. De hecho, Israelsen describo su forma de invertir como hacer salsa. El máximo sabor se consigue mezclando los ingredientes en su justa proporción.

Veamos ingrediente por ingrediente la salsa bursátil de Craig.

- Acciones de EE.UU. (Grandes, Medianas y Pequeña Capitalización). 25% del total

- Acciones no estadounidenses (Economías Desarrolladas y Emergentes). 16.5% del total

- Bienes Raíces. 8.3% del total

- Recursos (Commodities y Productos Básicos). 16.6% del total

- Bonos estadounidenses (Nominales y TIPS). 17% del total

- Bonos no estadounidenses. 8,3% del total

- Dinero. 8,3% del total

Y su traducción con fondos indexados:

*Hemos aglutinado Small Caps EEUU e Internacional en un fondo que incluye ambas geografías. **El activo cubre tanto pequeña como mediana capitalización.

Resumen activos para construir tu cartera indexada

A continuación podrás ver todos los activos concretos (fondos indexados y ETFs) de todas las carteras indexadas comentadas.

Cómo construir las carteras indexadas en MyInvestor

Para facilitar la creación de tu cartera indexada he puesto el ISIN (matrícula del fondo) y las comisiones. Podrás localizarlos fácilmente en tu plataforma de inversión como MyInvestor simplemente copiando y pegando el código. Además, podrás ver información detallada buscando en Morningstar.

| Nombre de fondo | ISIN | Índice de referencia | TER |

| Amundi IS FTSE EPRA NAREIT Global AE-C | LU1328852659 | FTSE EPRA/NAREIT Developed | 0.34% |

| Fidelity MSCI World Index Fund P-ACC-EUR | IE00BYX5NX33 | MSCI World Index | 0.12% |

| Amundi S.F. – EUR Commodities A EUR ND | LU0271695388 | Bloomberg Commodity Index | 1.20% |

| Vanguard Euro Government Bond Index Fund EUR Acc | IE0007472990 | Bloomberg Euro Government Float Adjusted Bond | 0.12% |

| Vanguard Global Stock Index Fund EUR Acc | IE00B03HD191 | MSCI World Index | 0.18% |

| Lyxor EuroMTS Highest Rated Macro-Weighted Govt Bond 1-3Y (DR) UCITS ETF Acc | LU1829219556 | FTSE MTS Highest Rated Macro-Weighted Government Bond 1-3Y (Mid Price) | 0.17% |

| Vanguard 20+ Year Euro Treasury Index Fund | IE00B246KL88 | Bloomberg Euro Treasury 20+ Year Bond | 0.16% |

| Fidelity MSCI Europe Index Fund P-ACC-EUR | IE00BYX5MD61 | MSCI Europe Index | 0.10% |

| ETC Xetra-Gold (EUR) | DE000A0S9GB0 | Precio spot del oro expresadas en dólares estadounidenses. | |

| Vanguard Euro Government Bond Index Fund EUR Acc | IE0007472990 | Bloomberg Euro Government Float Adjusted Bond | 0.12% |

| Vanguard Global Small-Cap Index Fund | IE00B42W3S00 | MSCI World Small Cap Index | 0.29% |

| Vanguard Global Bond Index Fund EUR Hedged Acc | IE00B18GC888 | Bloomberg Global Aggregate Float Adjusted and Scaled Index | 0.15% |

| AXA World Funds – Global Inflation Bonds A Capitalisation EUR | LU0266009793 | Bloomberg World Inflation-Linked Hedged EUR | 0.84% |

| Vanguard Global Short-Term Bond Index Fund Investor EUR Hedged Accumulation | IE00BH65QK91 | Bloomberg Global Aggregate Ex US MBS 1-5 Year Float Adjusted and Scaled Index | 0.15% |

| Vanguard Emerging Markets Stock Index Fund EUR Acc | IE0031786696 | MSCI Emerging Markets | 0.23% |

| Amundi IS S&P 500 AE-C | LU0996179007 | S&P 500 | 0.30% |

Si todavía no sabes en qué sitio comprarlos publiqué una review con opinión de MyInvestor como inversor. Creo que actualmente es la mejor plataforma de inversión para comprar fondos indexados manualmente. Muy de lejos sobre las demás alternativas.

Esta pequeña guía llega a su fin. ¡Espero que la hayas disfrutado y haya sido de utilidad!

Antes de irte me encantaría conocer tu opinión. ¿Cuál es tu cartera indexada favorita? Comparte la tuya en los comentarios 👇🏻📊💬

La cartera permanente, la veo la que mejor encaja en mi perfil

¿Dónde se puede contratar?

Saludos

Hola Ángel.

Sin duda optaría por la MyInvestor Cartera Permanente (anteriormente Icaria Cartera Permanente). Tiene las comisiones más bajas y la que más activos bajo gestión tiene (más seguridad de que siga a largo plazo). Puedes encontrarla en este link.

Cualquier duda me dices.

Jordi

Hola buenos dias, me puedes decir en que se diferencian estos 2 fondos IE0032126645 IE00B03HCZ61 de Myinvestor?

Si los contrato, estoy diversificando bien?

Cual podria añadir para diversificar globalmente?

Gracias y saludos.

IE0032126645 indice que sigue SP500 = 100 % EEUU

IE00B03HCZ61 indice que sigue MSCI World = 70% EEUU mas diversificacion

Me quedo con el segundo POR LA DIVERSIFICACION