En el artículo anterior hablamos en detalle del balance de situación. Hoy haremos lo mismo pero con la P&L aprendiendo a leer e interpretar la fundamental Cuenta de Pérdidas y Ganancias. También conocida como Profit & Loss Account o Income Statement en inglés.

Inversores como Warren Buffett siempre empiezan a analizar una empresa por la Cuenta de Resultados ya que nos dice de forma rápida cuánto dinero está ganando la empresa en un período concreto; es decir; la diferencia entre ingresos y gastos de un ejercicio contable.

Un balance de situación es una foto estática. Sin embargo, la P&L es dinámica, continuamente la empresa está facturando e incurriendo gastos.

«A algunos hombres les gusta leer Playboy. A mí me gusta leer informes anuales.»

—Warren Buffett

Estructura de la Cuenta de Pérdidas y Ganancias

La Cuenta de PyG no es más que una liquidación de todas las cuentas contable de ingresos (7xx) contra las cuentas de gasto (6xx). El resultado nos dirá el beneficio neto que ha obtenido la empresa. Además, debe coincidir con el importe registrado en el Resultado del ejercicio en el Patrimonio Neto. Es así como juegan las cuentas de balance con las cuentas de resultado.

Estas son las principales partidas que encontrarás cuando te enfrentes a una P&L Account. A pesar de que todas las cuentas de pérdidas y ganancias de distintas empresas se parecen en la base, puede ser que varíe en función del sector en el que opere la empresa. Recordamos que la finalidad de los estados financieros es trasmitir la máxima información posible de cada empresa.

- Revenue (Ventas). Son los ingresos que recibe la compañía vendiendo o facturando servicios en un período de tiempo. No se deduce ningún coste. Simplemente el dinero que se ingresa. $$$

- Cost of goods sold (Aprovisionamientos). En este epígrafe se incluyen el coste de producción o de adquisición de los bienes vendidos. Se incluyen también el coste de las materias primas y mano de obra utilizada directamente en la fabricación o prestación del servicio. Se pueden ligar fácilmente a las ventas.

- Gross Profit (Beneficio Bruto). Restando Revenue menos los COGS obtenemos el Gross Profit. Nos dice a vista de pájaro cuánto margen operativo esta obteniendo la cía. Aunque excluye los gastos de depreciación, intereses, gastos de servicios exteriores o administrativos y los gastos financieros. También conocido como EBITDA o beneficio bruto de explotación quitando los gastos del punto siguiente.

- Selling, General & Administrative Expenses (Gastos de Personal y Otros gastos de explotación). Aquí se registran todos los gastos de personal (nóminas, Seguridad Social, indemnizaciones y otros como bonus o bonificaciones) y los servicios exteriores (gastos de arrendamiento, suministros, transportes, profesionales independientes, servicios bancarios, publicidad y propaganda… ).

- Research & Development (R&D). Algunas empresas con fuerte inversión en I+Di como farmacéuticas o tecnológicas suelen incluir en un epígrafe separado la inversión que realizan para desarrollar su activo.

- Depreciation (Amortización). Gasto anual del activo según la vida útil asignada.

- Interest expense (Gastos financieros). También pueden ser ingresos. Son los gastos por intereses de préstamos o otro tipo de deuda como los bonos emitidos.

- Gain (or Loss) on Sale of Asset (Ingresos o pérdidas por enajenación de inmovilizado). Resultado que obtiene la empresa al desprenderse de su activo. La pérdida o ganancia se determina en función del Valor neto contable restante del activo.

- Income Before Tax (Beneficios antes de impuestos o RAI). Es el ingreso restante después de deducir todos los gastos.

- Income Taxes Paid (Impuestos sobre Beneficios). En función del resultado antes de impuestos multiplicado por el tipo impositivo se determina el IS que debe pagar la empresa a Hacienda.

- Net earnings (o Beneficio neto). Después de deducir los impuestos, este el resultado final que obtendría la empresa en el desarrollo de su actividad. Puede decidir repartirlo en forma de dividendos o destinarlo a reservas.

- Per-Share Earnings. Una magnitud que se incluye en empresas cotizadas es el beneficio diluido por el número de acciones para ver la relación entre beneficio neto y el número de acciones en circulación.

Si quieres ampliar sobre cada epígrafe te recomiendo el libro Warren Buffett y la interpretación de estados financieros: Invertir en empresas con ventaja competitiva (Mary Buffett y David Clark). Allí tienes una descripción más detallada desde la perspectiva del inversor.

Esto es todo lo que encontrarás. Una vez soltado el tostón, vamos a ver algunas de sus interpretaciones para leer la cuenta de resultados entre líneas y aportarle un valor añadido a lo aprendido.

Leer una cuenta de pérdidas y ganancias: análisis, ratios e interpretación

Algunos apuntes para analizar una cuenta de resultados rápidamente y saber cómo se está comportando financieramente una compañía. Presta especial interés a:

Evolución de las ventas

Lo primero en lo que debes fijarte son las ventas. Tu mirada debería ir directamente como un rayo láser al revenue como paso previo a cualquier análisis. Las ventas son el oxígeno de las empresas. Sin ventas los negocios se ahogan. Con el aumento de las ventas los negocios prosperan y se desarrollan.

¿Cuánto vende y factura la empresa? ¿Cuánto $$$ genera el negocio en un año?

¿Cuál es el porcentaje de crecimiento de las ventas en los últimos años? ¿Presenta una tendencia creciente y constante? ¿O sin embargo presenta años disparos sin una tendencia claramente definida?

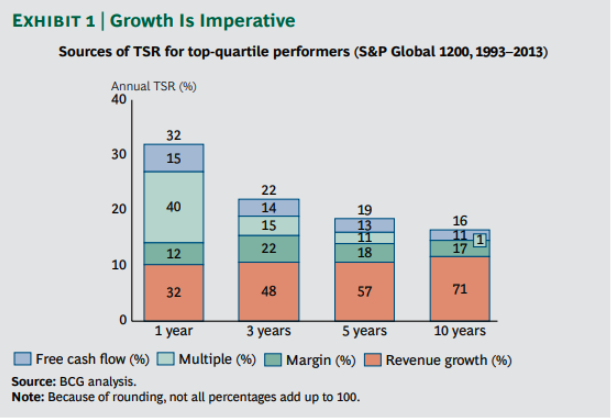

La importancia de las ventas es tal que BCG llegó la conclusión de que a 10 años vista las acciones que mejor se han comportado en el S&P Global 1200 tiene su origen en un 71% en el crecimiento de las ventas. En menor medida, concretamente en un 17% a los márgenes obtenidos. Es decir; un 88% guarda relación directa con la P&L. Clave en cualquier análisis riguroso.

Gross Profit Margin

Se obtiene con dividiendo el Gross Profit entre el Revenue.

Las ventas son cruciales, pero también son igual de importantes los costes. Si vendes a 10, pero compras a 1 1, no hay ningún futuro. Cuanto mayor son los márgenes, significa que la empresa está siendo más rentable convirtiendo más ventas en más beneficios. Las ventajas competitivas duraderas suelen traducirse en unos márgenes superiores debido al poder de fijar precios más altos en proporción a los costes. Un ejemplo esclarecedor: Apple.

Sobre este análisis me gusta ver los números de Old School Value basados en el libro anterior comentado. Si el GPM es superior 40% nos dirá que la empresa tiene una fuerte y duradera ventaja competitiva. Si es menor al 40% puede significar que los márgenes se erosionarán en el futuro. Si es inferior al 20%, la cía no tiene ninguna ventaja competitiva. La consistencia de los % es fundamental. Estos márgenes se pueden distorsionar fuertemente dependiendo del ciclos de capital de cada industria.

Gastos de intereses

Son gastos financieros, no gastos operativos. Se suelen analizar separadamente ya que no están atados a ningún proceso productivo o venta.

Las compañías con fuertes gastos en intereses en proporción a los gastos operativos suelen ser debido a:

- La empresa opera en una industria ferozmente competitiva, donde realizar fuertes inversores de capital es necesario para permanecer competitivas.

- Una empresa con una excelente salud financiera pero que contrajo endeudamiento por una adquisición

Como regla general, Warren Buffett solo invierte en empresas de consumo que tengan unos gastos por intereses inferiores al 15% de los ingresos operativos de un ejercicio. Aunque este análisis varía mucho dependiendo de la industria. Por ejemplo una empresa constructora estará más endeudada y con más gasto financiero que una empresa con menos necesidad de capital.

Sí que podemos afirmar que las empresas que tienen una ventaja competitiva suelen tener un reducido gasto por intereses financieros.

Evolución del beneficio neto

Otro punto interesante de la cuenta de pérdidas y ganancias es analizar el beneficio neto de los últimos años.

¿Cuánto dinero consigue finalmente la empresa reconocerse como resultado? ¿Gana o pierde con el ejercicio de su actividad? ¿Presenta una tendencia alcista consistente o no podemos sacar nada en clave de la futura generación de beneficios?

En este análisis también es muy interesante analizar el beneficio neto por acción. Puede darse el caso de que los EPS suban artificialmente debido a que la empresa esté recomprando acciones y reduciendo el número de acciones en circulación.

También puede ser que la empresa esté ampliando capital, y el beneficio diluido por acción sea mucho menor. Que baje el EPS es una mala señal, debido a que puede ser un indicio de que la empresa recorte dividendos en el futuro.

Ejemplos de cuenta de pérdidas y ganancias

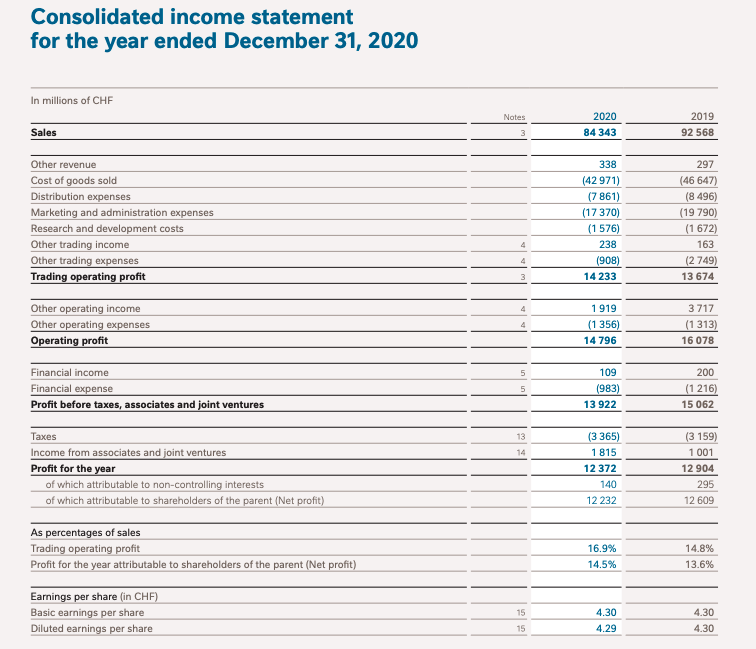

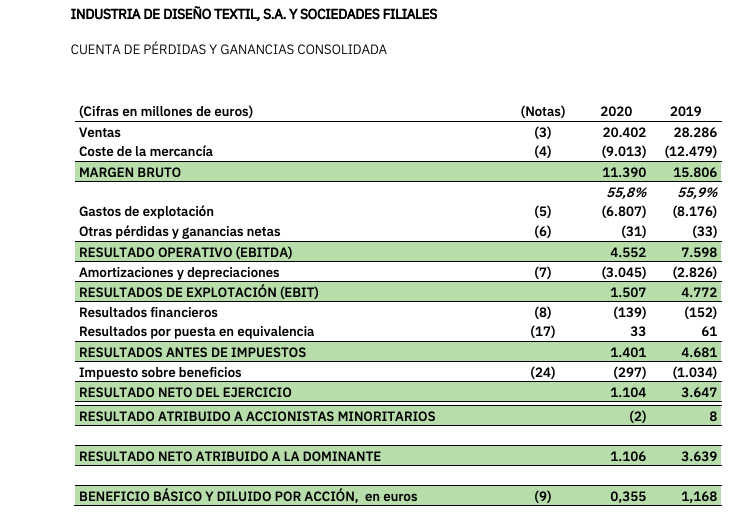

Nada mejor que un ejemplo para ver visualmente todo lo aprendido. Vamos a ver uno de Nestlé (en inglés) y uno de Inditex del Plan General Contable español.

Como en el caso de Nestlé separa los Distribution Expenses de los General & Administrative expenses debido a su importancia en la P&L, suponiendo en coste casi el 9% de las ventas.

En el caso de Inditex la estructura es bastante sencilla. Ventas menos el Coste de la mercancía vendida nos da el Margen Bruto. De estos se deduce los gastos de explotación para obtener el EBITDA. Quitándole la amortización llegaríamos al EBIT. A partir de esto y deduciendo los gastos financieros y los resultados por puesta en equivalencia tendríamos el RAI que, quitándole los gastos de IS, nos haría llegar al Resultado neto del ejercicio.

Esto es todo por mi parte.

Espero que te haya servido útil. Para cualquier duda u opinión, te animo a dejar un comentario! 🙂

Excelente información.

Hola me asalta una duda. En la cuenta de resultados en español aparecen nombradas las amortizaciones y depreciaciones , pero no así en la P&L de Nestle. ¿A que se debe esto?